Themen in diesem Artikel:

- Grundlagen der Kreditkartenschulden: Erfahre, wie Zinsen bei Kreditkarten funktionieren und warum die Mindestrate eine teure Falle sein kann.

- Effektive Tilgungsstrategien: Lerne bewährte Methoden wie Schneeball- und Lawinen-Methode kennen, um deine Schulden systematisch abzubauen.

- Praktische Finanzplanung: Entdecke, wie du durch kluges Budgetmanagement und zusätzliche Einkommensquellen schneller schuldenfrei wirst.

- Verhandlungen mit Kreditkartenanbietern: Erfahre, wie du erfolgreich bessere Konditionen und Ratenpläne aushandeln kannst.

- Langfristige Strategien: Lerne, wie du nach der Schuldentilgung ein gesundes Finanzverhalten entwickelst und nicht in alte Muster zurückfällst.

Welche Kreditkarte passt zu dir?

Mach jetzt den Test mit unserem Matchfinder und finde

die perfekte Kreditkarte für dich!

Kreditkartenschulden können schnell zu einer schweren finanziellen Belastung werden, wenn du sie nicht systematisch abbaust. Der durchschnittliche Zinssatz für Kreditkarten liegt in Deutschland bei über 15% pro Jahr – deutlich höher als bei anderen Kreditformen. Durch gezielte Strategien und smarte Finanzplanung kannst du diese Schulden jedoch effizient tilgen und hohe Zinskosten vermeiden. Dieser Ratgeber zeigt dir praktische Wege, wie du deine Kreditkartenschulden in den Griff bekommst und langfristig finanziell stabil bleibst.

Grundlagen zum Abbezahlen von Kreditkartenschulden

Die Basis für eine erfolgreiche Schuldenreduktion ist das Verständnis, wie Kreditkartenschulden überhaupt funktionieren. Je früher du mit der systematischen Tilgung beginnst, desto weniger zahlst du am Ende für deine Schulden.

Wie Kreditkartenzinsen funktionieren

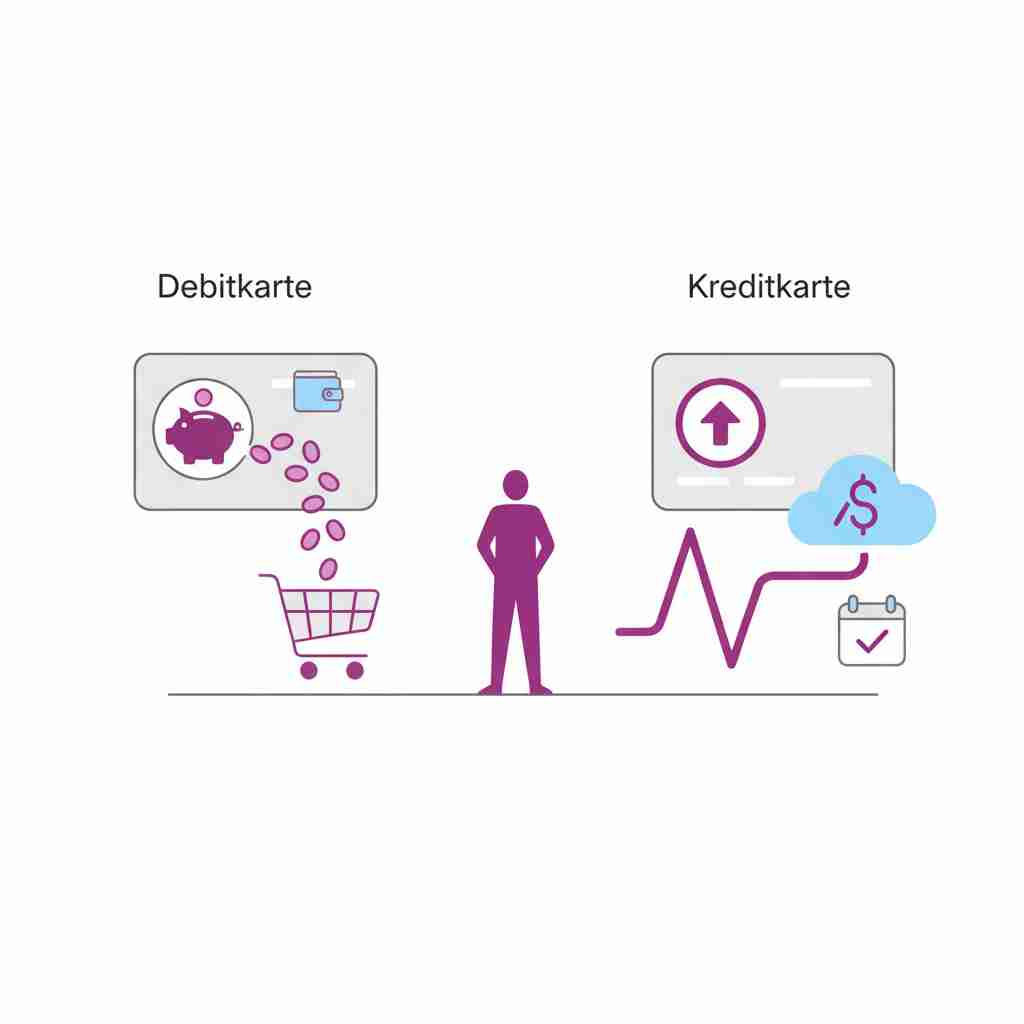

Kreditkarten arbeiten mit dem sogenannten revolvierenden Kredit – du kannst bis zu einem bestimmten Limit Geld ausgeben und entscheidest selbst, wie viel du monatlich zurückzahlst. Die nicht beglichene Summe wird verzinst, und genau hier liegt das Problem.

Der effektive Jahreszins bei Kreditkarten liegt typischerweise zwischen 15% und 20%. Im Vergleich dazu kostet ein normaler Ratenkredit oft nur 3% bis 8%. Diese hohen Zinsen machen Kreditkartenschulden zu einer der teuersten Kreditformen überhaupt.

📌 Gut zu wissen

Die Zinsberechnung bei Kreditkarten erfolgt meist täglich. Das bedeutet: Der Zins wird auf den jeweils aktuellen Saldo berechnet – nicht nur einmal im Monat. Dadurch steigen deine Schulden noch schneller an, wenn du sie nicht zeitnah tilgst.

Besonders wichtig ist auch das Verständnis, dass bei teilweiser Rückzahlung die Zinsen zuerst bedient werden – erst danach wird deine eigentliche Schuld reduziert. Diese Zinseszins-Spirale führt dazu, dass viele Menschen ihre Schulden unterschätzen.

Die Kostenfalle der Mindestrate

Die meisten Kreditkartenunternehmen verlangen nur eine kleine monatliche Mindestrate – meist 2% bis 3% des ausstehenden Betrags oder einen Mindestbetrag von etwa 20 Euro. Diese bequeme Option verführt viele Karteninhaber, aber sie ist eine gefährliche Kostenfalle.

Wenn du nur die Mindestrate zahlst, kann sich die Rückzahlung über Jahrzehnte hinziehen. Ein Beispiel verdeutlicht die dramatischen Auswirkungen:

Beispielrechnung: Kreditkartenschuld von 3.000 Euro

| Zahlungsweise | Zinssatz | Dauer bis zur vollständigen Tilgung | Gesamtkosten (inkl. Zinsen) | Mehrkosten durch Zinsen |

|—————|———-|————————————–|—————————–|———————–|

| Nur Mindestrate (2% oder min. 20€) | 18% | Über 30 Jahre | Ca. 10.600 € | Ca. 7.600 € |

| Fester Betrag (150€ monatlich) | 18% | 24 Monate | Ca. 3.600 € | Ca. 600 € |

Durch die Zahlung eines festen, höheren Betrags kannst du also mehr als 7.000 Euro an Zinsen sparen! Diese Zahlen zeigen eindrucksvoll, warum du deine Kreditkartenschulden möglichst schnell abbezahlen solltest.

Effektive Strategien zum Abbezahlen von Kreditkartenschulden

Es gibt verschiedene bewährte Methoden, um Kreditkartenschulden systematisch abzubauen. Je nach deiner persönlichen Situation und finanziellen Disziplin kann eine andere Strategie die richtige für dich sein.

Die Schneeball-Methode

Die Schneeball-Methode (auch „Debt Snowball“ genannt) ist besonders motivierend, weil du schnell Erfolgserlebnisse siehst. Sie funktioniert so:

1. Sortiere alle deine Kreditkartenschulden nach der Höhe des Betrags (vom kleinsten zum größten Betrag)

2. Zahle bei allen Karten die Mindestrate – außer bei der mit dem kleinsten Saldo

3. Setze so viel Geld wie möglich ein, um die Karte mit dem kleinsten Saldo komplett abzubezahlen

4. Feiere deinen Erfolg, wenn die erste Karte abbezahlt ist

5. Nutze dann das frei gewordene Geld, um die nächstgrößere Schuld anzugehen

Der psychologische Vorteil dieser Methode liegt in den schnellen Erfolgen, die dich motivieren dranzubleiben. Mit jedem getilgten Konto wächst dein Selbstvertrauen – und der Betrag, den du für die nächste Karte einsetzen kannst, wie ein Schneeball.

Die Lawinen-Methode

Die Lawinen-Methode (auch „Debt Avalanche“ genannt) ist mathematisch betrachtet die effizientere Variante, da sie dir insgesamt die meisten Zinsen spart. So funktioniert sie:

1. Ordne deine Kreditkartenschulden nach Zinssätzen (vom höchsten zum niedrigsten)

2. Zahle bei allen Karten die Mindestrate – außer bei der mit dem höchsten Zinssatz

3. Konzentriere alle verfügbaren Mittel auf die Karte mit dem höchsten Zinssatz

4. Wechsle zum nächsthöchsten Zinssatz, sobald die erste Karte abbezahlt ist

Diese Methode ist besonders für dich geeignet, wenn du diszipliniert bist und den finanziellen Vorteil über schnelle Erfolge stellst. Langfristig sparst du so am meisten Geld.

💡 Tipp

Kombiniere beide Methoden für optimale Ergebnisse: Wenn du mehrere Kreditkarten mit ähnlichen Zinssätzen hast, bezahle zuerst die mit dem niedrigsten Saldo, um einen schnellen Motivationsschub zu bekommen. Bei deutlichen Zinsunterschieden (mehr als 5%) wähle immer die Karte mit dem höchsten Zinssatz zuerst.

Umschuldung und Kreditkartenkonsolidierung

Eine Umschuldung kann den Tilgungsprozess erheblich beschleunigen. Dabei ersetzt du deine hochverzinsten Kreditkartenschulden durch einen günstigeren Ratenkredit. Der niedrigere Zinssatz ermöglicht dir, mehr von deiner monatlichen Zahlung für die eigentliche Tilgung zu verwenden.

Vorteile einer Umschuldung:

– Niedrigere Zinsen (oft unter 8% statt 15-20%)

– Fester Tilgungsplan mit klarem Enddatum

– Nur eine monatliche Zahlung statt mehrerer

– Mehr Überblick und weniger Verwaltungsaufwand

Bei der Auswahl eines Umschuldungskredits solltest du auf folgende Kriterien achten:

– Effektiver Jahreszins (je niedriger, desto besser)

– Laufzeit (möglichst kurz, aber mit leistbarer Rate)

– Möglichkeit zu Sondertilgungen ohne Extrakosten

– Keine versteckten Gebühren oder Versicherungen

Praktische Finanzplanung zur Schuldenreduzierung

Neben der richtigen Tilgungsstrategie ist eine realistische Finanzplanung entscheidend, um deine Kreditkartenschulden effektiv abzubauen.

Budgetplanung für höhere Tilgungsraten

Um mehr Geld für die Schuldentilgung freizusetzen, brauchst du einen klaren Überblick über deine Einnahmen und Ausgaben. Ein gut strukturiertes Budget hilft dir dabei:

1. Erfasse alle monatlichen Einnahmen

2. Dokumentiere alle festen Ausgaben (Miete, Versicherungen, Abonnements)

3. Analysiere deine variablen Ausgaben (Lebensmittel, Freizeit, Shopping)

4. Identifiziere Einsparpotenziale

5. Setze Prioritäten und lege einen festen Betrag für die Schuldentilgung fest

Besonders wirksame Einsparmöglichkeiten findest du oft in diesen Bereichen:

– Abonnements und Mitgliedschaften überprüfen und unnötige kündigen

– Versicherungen vergleichen und optimieren

– Einkaufsgewohnheiten anpassen (Wocheneinkäufe planen, Angebote nutzen)

– Energiekosten senken

– Unterhaltung und Freizeitausgaben reduzieren

Es gibt zahlreiche kostenlose Apps und Tools zur Budgetverwaltung, die dir helfen können, den Überblick zu behalten und deine Ausgaben zu optimieren.

Zusätzliche Einkommensquellen nutzen

Um deine Schulden schneller abzubauen, kann es sinnvoll sein, zusätzliche Einnahmequellen zu erschließen. Jeder zusätzliche Euro kann direkt in die Schuldentilgung fließen und beschleunigt deinen Weg in die finanzielle Freiheit.

Mögliche Quellen für zusätzliches Einkommen:

– Nebentätigkeit in Teilzeit oder auf Minijob-Basis

– Freelance-Arbeit in deinem Fachgebiet

– Verkauf ungenutzter Gegenstände über Online-Plattformen

– Vermietung (Zimmer, Parkplatz, selten genutztes Equipment)

– Teilnahme an Marktforschungsstudien oder Online-Umfragen

📌 Gut zu wissen

Einmalzahlungen wie Steuerrückerstattungen, Bonuszahlungen oder Gehaltserhöhungen solltest du sofort für die Schuldentilgung einsetzen, statt sie für Konsumausgaben zu verwenden. Diese „Finanzspritzen“ können deine Rückzahlzeit erheblich verkürzen.

Verhandlungen mit Kreditkartenunternehmen

Ein oft übersehener Ansatz ist die direkte Verhandlung mit deinem Kreditkartenanbieter. Viele Unternehmen sind bereit, dir entgegenzukommen, wenn sie sehen, dass du ernsthaft an der Tilgung deiner Schulden arbeitest.

Zinssenkung erfolgreich verhandeln

Mit der richtigen Vorbereitung kannst du oft bessere Konditionen für deine bestehenden Kreditkartenschulden aushandeln:

1. Informiere dich über aktuelle Marktangebote und Zinssätze

2. Prüfe deine Zahlungshistorie (lange Kundschaft und pünktliche Zahlungen sind Pluspunkte)

3. Bereite konkrete Argumente vor (z.B. Angebote von Konkurrenten)

4. Kontaktiere den Kundenservice – am besten telefonisch

5. Bleibe höflich aber bestimmt und zeige deine Zahlungsbereitschaft

Erfolgreiche Argumente in der Verhandlung:

– Deine lange, zuverlässige Kundenbeziehung

– Deine bisherige Zahlungsmoral

– Konkrete Angebote von Wettbewerbern

– Deine Absicht, die Schulden vollständig zu begleichen (nicht nur die Mindestraten zu zahlen)

Ratenpläne und Sondervereinbarungen

Wenn du in finanziellen Schwierigkeiten steckst, bieten viele Kreditkartenunternehmen spezielle Ratenpläne an. Diese können beinhalten:

– Feste monatliche Raten mit reduziertem Zinssatz

– Zeitlich begrenztes Aussetzen von Zinszahlungen

– Stundung in Notfällen (wie Arbeitslosigkeit oder Krankheit)

– Komplette Umwandlung in einen Ratenkredit mit fester Laufzeit

Wichtig ist, dass du aktiv wirst, bevor du in Zahlungsverzug gerätst. Die meisten Anbieter sind kooperativer, wenn du frühzeitig Kontakt aufnimmst und deine Situation erklärst.

Langfristige Strategien zur Vermeidung neuer Schulden

Nach erfolgreicher Tilgung ist es entscheidend, nicht wieder in alte Verhaltensmuster zurückzufallen. Entwickle gesunde finanzielle Gewohnheiten für die Zukunft.

Gesundes Kreditkartenverhalten entwickeln

Mit diesen Prinzipien kannst du die Vorteile von Kreditkarten nutzen, ohne in die Schuldenfalle zu tappen:

– Vollständige Bezahlung des Saldos jeden Monat

– Ausgabenkontrolle durch regelmäßige Überprüfung der Kreditkartenabrechnungen

– Budgetgrenzen für verschiedene Ausgabenkategorien festlegen

– Automatische Benachrichtigungen bei Überschreitung bestimmter Beträge einrichten

– Kreditkartenvorteile gezielt nutzen (Cashback, Punkte, Versicherungen), ohne dafür mehr auszugeben

Nützliche Tools für verantwortungsbewusste Kreditkartennutzung:

– Banking-Apps mit Echtzeit-Benachrichtigungen

– Budgeting-Apps, die deine Kreditkartenausgaben kategorisieren

– Automatische Zahlungserinnerungen

💡 Tipp

Richte einen automatischen Dauerauftrag ein, der kurz vor dem Fälligkeitsdatum deiner Kreditkartenabrechnung den vollständigen Betrag von deinem Girokonto überweist. So vermeidest du versehentliche Zahlungsversäumnisse und die damit verbundenen Zinsen.

Notfallreserve aufbauen

Eine solide Notfallreserve ist der beste Schutz gegen neue Kreditkartenschulden. Sie verhindert, dass du in finanziellen Engpässen wieder zur Kreditkarte greifen musst.

So baust du schrittweise eine Notfallreserve auf:

1. Beginne klein – selbst 50 Euro monatlich sind ein guter Anfang

2. Setze ein Ziel – idealerweise 3-6 Monatseinkommen

3. Automatisiere den Sparprozess durch einen Dauerauftrag

4. Halte die Reserve auf einem separaten Konto

5. Verwende die Reserve wirklich nur für echte Notfälle

Alternativen zur Kreditkarte in finanziellen Engpässen:

– Notfallreserve (erste Wahl)

– Zinsfreie Ratenzahlungen bei vielen Händlern

– Familieninterne Darlehen (mit klarer Vereinbarung)

– Mikrokredite von seriösen Anbietern (als letzte Option)

❔ Frequently Asked Questions

Wie lange dauert es, eine Kreditkartenschuld von 5.000 Euro abzuzahlen?

Bei einer monatlichen Zahlung von 250 Euro und 18% Zinsen dauert es etwa 25 Monate. Zahlst du nur die Mindestrate von 2%, verlängert sich die Tilgungsdauer auf über 30 Jahre.

Ist es besser, mehrere kleine Kreditkartenschulden oder eine große zuerst abzuzahlen?

Finanziell betrachtet ist es sinnvoller, die Schuld mit dem höchsten Zinssatz zuerst zu tilgen (Lawinen-Methode). Psychologisch kann es motivierender sein, kleine Schulden zuerst abzubezahlen (Schneeball-Methode).

Wie wirkt sich eine Umschuldung auf meine Schufa aus?

Eine Umschuldung kann kurzfristig deinen Schufa-Score leicht senken (durch die Kreditanfrage), langfristig aber verbessern, wenn du dadurch deine Gesamtverschuldung reduzierst und pünktlich tilgst.

Sollte ich meine Kreditkarte nach dem Abbezahlen kündigen?

Nicht unbedingt. Eine langfristige Kreditkartenverbindung kann positiv für deine Bonität sein. Wichtiger ist, die Karte verantwortungsvoll zu nutzen und monatlich vollständig auszugleichen.

Kann ich meine Kreditkartenzinsen steuerlich absetzen?

In der Regel nein. Zinsen für private Konsumkredite sind steuerlich nicht absetzbar. Nur wenn die Schulden nachweislich für berufliche Zwecke entstanden sind, können sie als Werbungskosten geltend gemacht werden.

Was passiert, wenn ich meine Kreditkartenschulden nicht mehr bezahlen kann?

Kontaktiere frühzeitig deinen Anbieter für Ratenpläne. Bei Zahlungsverzug drohen Mahngebühren, negative Schufa-Einträge und im schlimmsten Fall gerichtliche Maßnahmen. Schuldnerberatungsstellen bieten kostenlose Hilfe.

Wie viel meines Einkommens sollte maximal für Schuldentilgung verwendet werden?

Als Faustregel gilt: Nicht mehr als 30-35% des Nettoeinkommens sollten für alle Schulden zusammen (inklusive Miete/Hypothek) aufgewendet werden. Bei Kreditkartenschulden ist eine schnellere Tilgung jedoch meist vorteilhaft.