Themen in diesem Artikel:

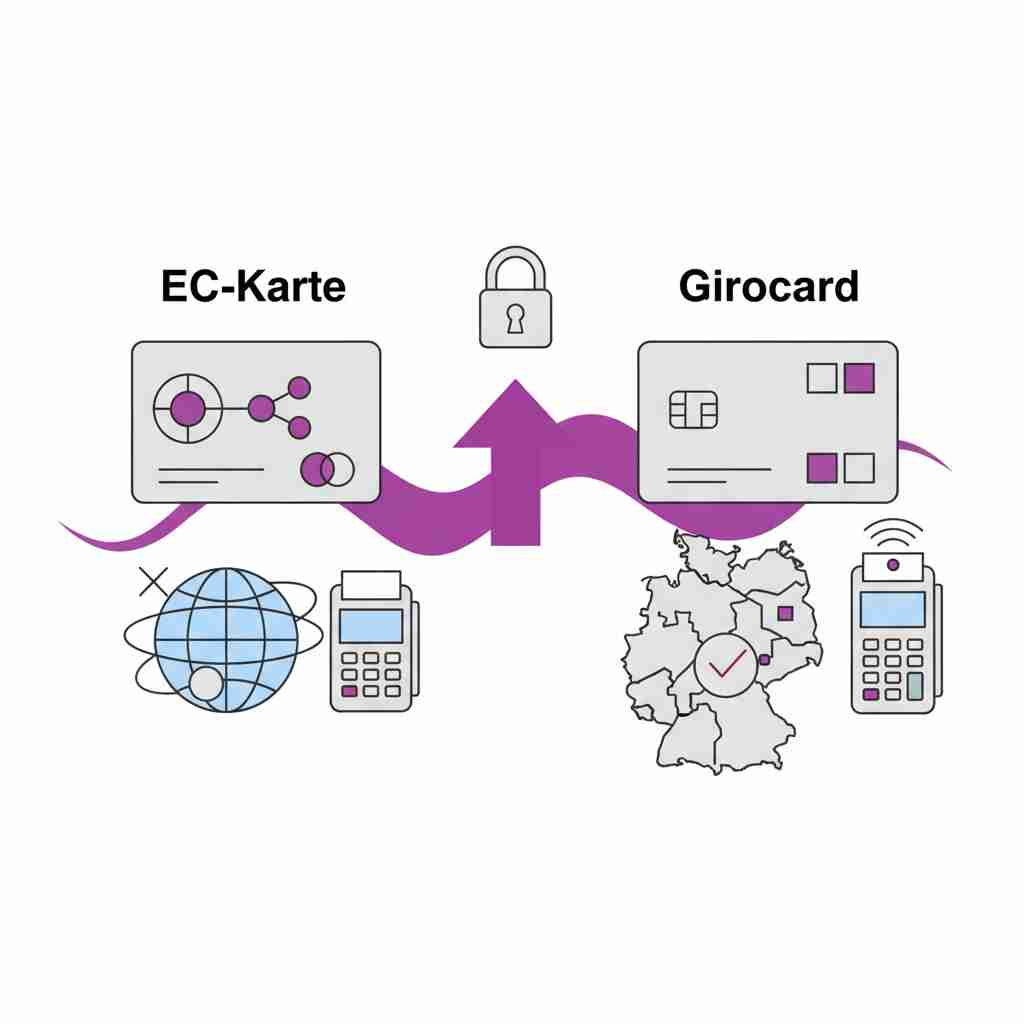

- EC-Karte und Girocard: Die Girocard löste 2007 die EC-Karte ab und vereinheitlichte das deutsche Zahlungssystem für höhere internationale Akzeptanz.

- Das Debit-Kartensystem: Debit-Karten ermöglichen direkten Kontozugriff mit sofortiger Abbuchung, im Gegensatz zu Kreditkarten mit Kreditgewährung.

- Unterschiede zwischen EC-Karte und Girocard: Die Girocard bietet durch Mikrochip-Technologie mehr Sicherheit als der alte Magnetstreifen der EC-Karte.

- Maestro und V-Pay Zahlungssysteme: Maestro funktioniert weltweit, V-Pay ist auf Europa beschränkt aber sicherer durch PIN-Pflicht bei jeder Transaktion.

- Abschaffung der Zahlungssysteme: Ab Juli 2023 schafft Mastercard Maestro sukzessive ab, auch V-Pay soll auslaufen und ersetzt werden.

Welche Kreditkarte passt zu dir?

Mach jetzt den Test mit unserem Matchfinder und finde

die perfekte Kreditkarte für dich!

Girocard, Maestro, V-Pay: So funktioniert das Debit-Zahlungssystem

Die Girocard ist seit 2007 der offizielle Nachfolger der EC-Karte und ermöglicht dir bargeldloses Bezahlen sowie Geldabhebungen am Automaten. Diese Umstellung brachte wichtige Verbesserungen: ein vereinheitlichtes deutsches Zahlungssystem, einfachere bargeldlose Zahlungen in der EU und eine deutlich höhere internationale Akzeptanz deiner Debit-Karte. Während beide Karten grundsätzlich ähnlich funktionieren, unterscheiden sie sich wesentlich in Sicherheit und Zahlungssystem.

Kurz erklärt: Die EC-Karte

Das Kürzel EC stand ursprünglich für das Eurocheque-Verfahren aus den 1970er-Jahren, das bargeldloses Bezahlen per Scheck ermöglichte. Diese Technologie entwickelte sich später zum Electronic-Cash-Verfahren weiter, bei dem der Bezahlvorgang nicht mehr auf Papier, sondern auf einer Plastikkarte mit Magnetstreifen in Verbindung mit deiner PIN basierte.

Mit der EC-Karte konntest du als Karteninhaber:in bargeldlos in Geschäften zahlen und Geld an Geldautomaten abheben. Als Debit-Karte bot sie einen entscheidenden Vorteil gegenüber dem klassischen Scheck: Die Information über ausreichende Kontodeckung lag sofort vor, während beim Scheck zum Zeitpunkt der Zahlung nicht nachvollziehbar war, ob er gedeckt ist.

📌 Gut zu wissen

Im Jahr 2007 löste die Girocard die EC-Karte ab. Der Begriff „EC-Karte“ wird jedoch im Alltag immer noch häufig verwendet, obwohl es sich technisch gesehen nicht mehr um EC-Karten, sondern um Girocards handelt. Die Banken und Sparkassen legten das EC- und das deutsche Geldautomatensystem zusammen, um ein einheitlicheres und sichereres System zu schaffen.

Diese Umstellung verfolgte drei zentrale Ziele: die Vereinheitlichung des deutschen Zahlungssystems, die Vereinfachung bargeldloser Zahlungen in der EU und eine höhere internationale Akzeptanz der deutschen Debit-Karten.

Quick-Info: Das Debit-Kartensystem

Debit bedeutet übersetzt Lastschrift. Wenn deine Bezahlkarte eine Debit-Karte ist, bedeutet das eine direkte Verknüpfung mit einem bestimmten Bankkonto, zum Beispiel deinem Girokonto. Dadurch ist ein direkter Zugriff auf die auf dem Konto befindlichen Geldmittel möglich und Beträge können unmittelbar abgebucht werden – vorausgesetzt, dein Konto ist ausreichend gedeckt.

Darin besteht auch der größte Unterschied zur Kreditkarte, bei der dir als Inhaber:in ein Kredit gewährt wird. Während bei der Kreditkarte Zahlungen gesammelt und später abgerechnet werden, erfolgt bei der Debit-Karte die Belastung deines Kontos sofort. Diese unmittelbare Abbuchung gibt dir eine bessere Kontrolle über deine Ausgaben und verhindert, dass du mehr Geld ausgibst als tatsächlich verfügbar ist.

💡 Tipp

Nutze die sofortige Abbuchung der Debit-Karte zu deinem Vorteil: Führe ein Haushaltsbuch oder nutze Banking-Apps mit Ausgabenanalyse, um deine Finanzen im Blick zu behalten. So siehst du direkt, wofür du dein Geld ausgibst und kannst dein Budget besser planen. Viele Banken bieten mittlerweile auch Push-Benachrichtigungen bei jeder Transaktion an.

Girocard und EC-Karte: Der Unterschied

Die synonyme Verwendung der Begriffe EC-Karte und Girocard ist naheliegend: Beide Karten sind Debit-Karten für das bargeldlose Bezahlen und für Bargeldabhebungen am Geldautomaten. Unterschiede bestehen zwischen EC-Karte und Girocard lediglich bei der Sicherheit und dem Zahlungssystem, die jedoch erhebliche Auswirkungen auf deine tägliche Nutzung haben.

Mehr Sicherheit durch Mikrochip

Die EC-Karten waren mit einem Magnetstreifen ausgestattet. Bei der Girocard findet der Zahlungsverkehr über den ebenfalls auf der Karte befindlichen Mikrochip statt. Das sorgt für deutlich mehr Sicherheit für dich als Kund:in: Die auf dem Chip gespeicherten Daten können nicht ausgelesen und beispielsweise für Identitätsmissbrauch genutzt werden.

Über einen Magnetstreifen verfügen Girocards zwar immer noch, allerdings nur für das Elektronische Lastschriftverfahren, abgekürzt mit ELV. Bei diesem Verfahren erfolgt die Legitimation aus Sicherheitsgründen zusätzlich durch deine Unterschrift, was eine weitere Sicherheitsebene darstellt.

📌 Gut zu wissen

Girocards können mit verschiedenen Zahlungssystemen ausgestattet sein. Mit welchem Zahlungssystem deine Girocard ausgestattet ist, erkennst du am jeweiligen Maestro- oder V-Pay-Logo, das du zusätzlich zum Girocard-Logo auf der Karte findest. Während beispielsweise die Sparkassen mit Maestro arbeiten, tragen die meisten Girocards der Volksbanken das V-Pay-Logo.

Maestro und V-Pay: Zahlungssysteme der Girocard

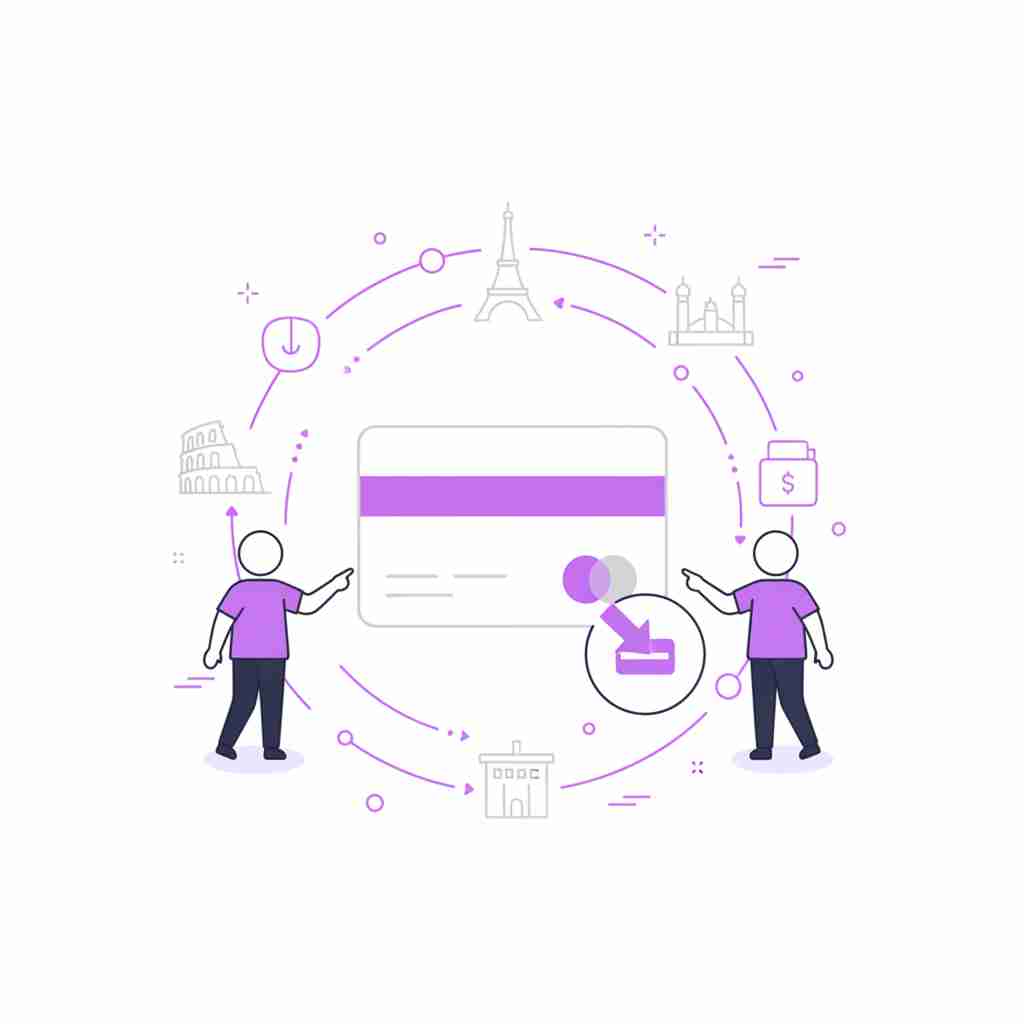

Beim Nutzen der Girocard im Ausland ist wichtig zu wissen: Wenn deine Girocard mit einem Zahlungssystem wie Maestro oder V-Pay ausgestattet ist, kannst du sie auch international zum bargeldlosen Bezahlen oder Geldabheben verwenden. Einfache Girocards ohne Zahlungssystem können nur innerhalb Deutschlands genutzt werden, was deine Flexibilität auf Reisen erheblich einschränkt.

Unterschiede zwischen Maestro und V-Pay

Girocards sind mit einem Magnetstreifen und mit einem Mikrochip ausgestattet, die alle erforderlichen Informationen für eine erfolgreiche Transaktion beinhalten. Girocards mit V-Pay können allerdings nur die Daten auf dem Chip auslesen, sodass bei jeder Transaktion eine PIN-Eingabe erforderlich ist. Diese Einschränkung erhöht zwar die Sicherheit, kann aber in manchen Situationen als umständlich empfunden werden.

Beim Zahlungssystem Maestro hingegen, das auch auf die Daten des Magnetstreifens zugreifen kann, ist oft nur deine Unterschrift für die Identifikation ausreichend. Damit ist das V-Pay-Zahlungssystem zwar etwas sicherer, dafür punktet Maestro wenn es um Zahlungen im außereuropäischen Ausland geht.

💡 Tipp

Plane deine Reisen vorausschauend: Für Reisen innerhalb Europas ist V-Pay völlig ausreichend und bietet mehr Sicherheit. Für weltweite Reisen solltest du eine Karte mit Maestro-Funktion oder zusätzlich eine Kreditkarte mitnehmen. Informiere dich vor Reiseantritt bei deiner Bank über die Akzeptanz deiner Karte im Zielland und mögliche Gebühren.

In den USA beispielsweise können einige EC-Terminals die Chipdaten nicht auslesen und Bezahlungen nicht durchführen. Denn während Maestro weltweit funktioniert, ist V-Pay vornehmlich auf Europa beschränkt. Diese geografische Einschränkung kann für dich auf Reisen außerhalb Europas zu Problemen führen, weshalb die Wahl des Zahlungssystems von deinen Reisegewohnheiten abhängen sollte.

Abschaffung von Maestro und V-Pay

Ab Juli 2023 schafft Mastercard das Zahlungssystem Maestro sukzessive ab: Abgelaufene Girocards mit Maestro-Funktion werden nicht mehr ersetzt. Diese Karten sind dann nicht mehr im Ausland nutzbar, was für viele Karteninhaber:innen eine erhebliche Einschränkung bedeutet.

📌 Gut zu wissen

Die Banken der davon betroffenen Kund:innen könnten nun auf V-Pay umsteigen – doch auch dieses Zahlungssystem soll auslaufen und ersetzt werden. Viele Banken setzen bereits auf Debit-Mastercards oder Visa-Debitkarten als Nachfolger. Diese neuen Karten kombinieren die Vorteile einer Debitkarte mit der weltweiten Akzeptanz von Mastercard oder Visa.

Diese Entwicklung markiert einen wichtigen Wendepunkt im deutschen Zahlungsverkehr und wird voraussichtlich zu neuen Lösungen und Alternativen führen.

❔ Häufig gestellte Fragen

Was ist der Hauptunterschied zwischen EC-Karte und Girocard?

Die Girocard nutzt einen sicheren Mikrochip statt Magnetstreifen und ermöglicht durch Zahlungssysteme wie Maestro oder V-Pay internationale Zahlungen. Die EC-Karte war auf Deutschland beschränkt und weniger sicher.

Wie funktioniert das Debit-Kartensystem bei der Girocard?

Die Girocard ist direkt mit deinem Girokonto verknüpft und bucht Beträge unmittelbar ab. Im Gegensatz zur Kreditkarte wird kein Kredit gewährt, sondern nur verfügbares Guthaben verwendet.

Welche Vorteile bietet Maestro gegenüber V-Pay?

Maestro funktioniert weltweit und kann Magnetstreifendaten auslesen, während V-Pay auf Europa beschränkt ist. Dafür ist V-Pay durch die verpflichtende PIN-Eingabe bei jeder Transaktion sicherer.

Kann ich meine Girocard ohne Maestro oder V-Pay im Ausland nutzen?

Nein, einfache Girocards ohne Zahlungssystem wie Maestro oder V-Pay können nur innerhalb Deutschlands genutzt werden. Für internationale Zahlungen benötigst du eines dieser Zahlungssysteme.

Was bedeutet die Abschaffung von Maestro ab 2023 für mich?

Ab Juli 2023 werden abgelaufene Girocards mit Maestro nicht mehr ersetzt. Deine Karte ist dann nicht mehr im Ausland nutzbar, und deine Bank wird alternative Lösungen wie Debit-Mastercards oder Visa-Debitkarten anbieten.

Wie erkenne ich welches Zahlungssystem meine Girocard hat?

Das Zahlungssystem erkennst du am Logo auf deiner Karte: Maestro von Mastercard oder V-Pay von Visa erscheinen zusätzlich zum Girocard-Logo auf der Kartenvorderseite.