Themen in diesem Artikel:

- Was die Grundfähigkeitsversicherung absichert: Elementare körperliche und geistige Fähigkeiten wie Sehen, Hören, Gehen werden finanziell geschützt bei Verlust durch Unfall oder Krankheit.

- Leistungsbedingungen und Auszahlung: Die Versicherung zahlt unabhängig von der Berufsausübung, wenn definierte Grundfähigkeiten verloren gehen oder stark eingeschränkt sind.

- Beiträge und Einflussfaktoren: Die Kosten hängen von Versicherungssumme, Alter und Gesundheitszustand ab und sind meist günstiger als bei Berufsunfähigkeitsversicherungen.

- Wichtige Aspekte vor Vertragsabschluss: Gesundheitsprüfung, Leistungsdefinitionen und individuelle Auswahl der zu versichernden Grundfähigkeiten sollten sorgfältig geprüft werden.

Welche Kreditkarte passt zu dir?

Mach jetzt den Test mit unserem Matchfinder und finde

die perfekte Kreditkarte für dich!

Das Wichtigste zur Grundfähigkeitsversicherung

Eine Grundfähigkeitsversicherung zahlt dir eine monatliche Rente, wenn du elementare körperliche oder geistige Fähigkeiten verlierst – unabhängig davon, ob du noch arbeiten kannst. Sehen, Hören, Gehen und Sitzen sind für ein selbstbestimmtes Leben unverzichtbar. Verlierst du diese Fähigkeiten durch Unfall oder Krankheit, sichert dich die Versicherung finanziell ab. Für Handwerker:innen, die beispielsweise an Arthrose erkranken, kann diese Absicherung existenziell wichtig sein, da sie den Einkommensausfall ausgleicht.

Was versichert eine Grundfähigkeitsversicherung?

Die Grundfähigkeitsversicherung schützt dich vor den finanziellen Folgen, wenn du grundlegende körperliche oder geistige Fähigkeiten verlierst. Grundfähigkeiten sind jene elementaren Fähigkeiten, die jeder Mensch für ein selbstbestimmtes Leben benötigt. Du kannst sowohl physische als auch kognitive Fähigkeiten absichern, wobei die Auswahl je nach Anbieter und Vertrag variiert.

Zu den typischerweise versicherbaren Grundfähigkeiten gehören Sehen, Hören und Sprechen als sensorische und kommunikative Fähigkeiten. Im Bereich der motorischen Fähigkeiten kannst du Arm- und Handgebrauch, Greifen und Halten, Gehen und Stehen sowie Sitzen und Knien absichern. Auch Bücken, Heben und Tragen zählen zu den versicherbaren körperlichen Fähigkeiten. Darüber hinaus lassen sich kognitive Fähigkeiten wie Orientierung und Gleichgewicht, Erinnerungsvermögen und eigenverantwortliches Handeln in den Versicherungsschutz einbeziehen.

📌 Gut zu wissen

Die Auswahl der versicherbaren Grundfähigkeiten unterscheidet sich erheblich zwischen den Anbietern. Nicht alle Versicherer bieten die gleichen Fähigkeiten zur Absicherung an. Prüfe daher genau, welche Grundfähigkeiten bei deinem gewählten Tarif tatsächlich eingeschlossen sind und ob diese zu deinen persönlichen Bedürfnissen und beruflichen Anforderungen passen.

Welche Grundfähigkeiten im Einzelfall versichert sind, unterscheidet sich je nach Anbieter. Meist kannst du diese individuell nach deinen Bedürfnissen wählen. Einige Versicherer gehen über die klassischen Grundfähigkeiten hinaus und decken auch moderne Alltagsfähigkeiten ab. Dazu gehören beispielsweise das Benutzen eines Smartphones, das Schreiben an einer PC-Tastatur oder das Auto- und Fahrradfahren. Diese Erweiterungen berücksichtigen die Anforderungen des modernen Lebens und Arbeitsalltags.

💡 Quick-Info: Kombination mit Dread-Disease-Versicherung

Grundfähigkeitsversicherungen werden nicht nur als Einzelpolice angeboten, sondern auch in Kombination mit sogenannten Dread-Disease-Versicherungen. Auf diese Weise kannst du dich gleichzeitig gegen die Folgen schwerer Krankheiten und den Verlust von Grundfähigkeiten absichern. Du erhältst unter Umständen sowohl eine monatliche Rente als auch eine Einmalzahlung aus der Dread-Disease-Versicherung.

Aufs Detail achten: Wann eine Grundfähigkeitsversicherung zahlt

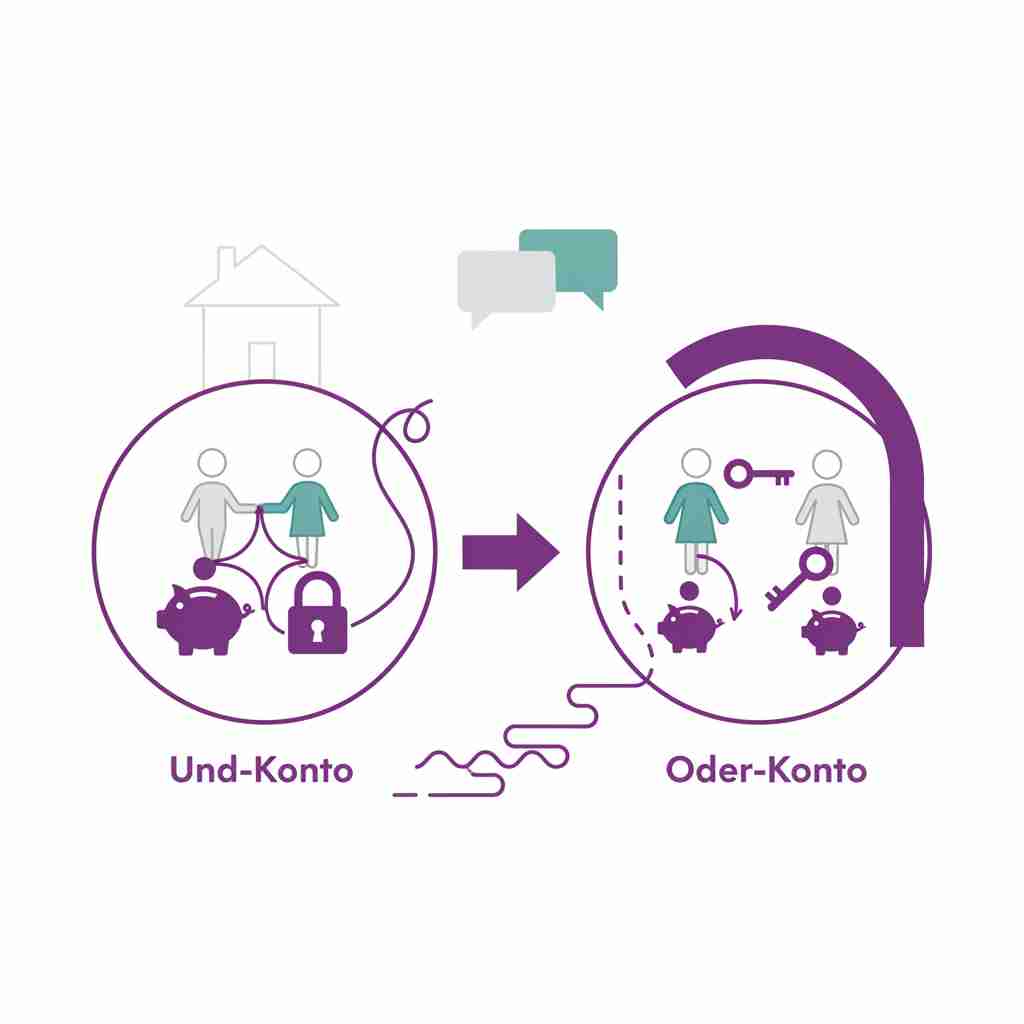

Die Grundfähigkeitsversicherung zahlt dir eine monatliche Rente, wenn du eine oder mehrere der versicherten Grundfähigkeiten verloren hast oder in diesen stark eingeschränkt bist. Im Gegensatz zur Berufsunfähigkeitsversicherung ist dabei unerheblich, ob du deine berufliche Tätigkeit noch ausüben kannst oder nicht. Diese Unabhängigkeit von der Erwerbsfähigkeit macht die Grundfähigkeitsversicherung zu einer eigenständigen Absicherungsform.

Bei Abschluss der Versicherung wird vorab genau definiert, wann und wie viel gezahlt wird – also wann eine Grundfähigkeit als verloren gilt. Die Einschränkung muss dabei nicht unbedingt dauerhaft sein. Die genauen Leistungsbedingungen variieren zwischen den Anbietern, weshalb du die Vertragsbedingungen sorgfältig prüfen solltest.

Beim Stehen zahlen fast alle Versicherer, wenn du keine zehn Minuten stehen kannst. Ist hingegen „kein selbstständiges Stehen“ definiert, kannst du möglicherweise noch stehen, wenn du dich abstützt – in diesem Fall wird die Wahrscheinlichkeit einer Zahlung geringer. Beim Gehen wird die Rente in der Regel ausgezahlt, wenn du keine 400 Meter ohne Hilfsmittel und Pause zurücklegen kannst. Beim Hören zahlen die meisten Versicherer bei einem Hörverlust von 80 Prozent, wobei dies für beide Ohren gelten muss.

💡 Tipp

Achte bei der Vertragswahl besonders auf die exakten Formulierungen der Leistungsbedingungen. Schon kleine Unterschiede wie „nicht stehen können“ versus „nicht selbstständig stehen können“ haben massive Auswirkungen auf deine Leistungsansprüche. Lass dir vom Versicherer konkrete Beispiele nennen, wann genau eine Leistung erfolgt und dokumentiere diese Aussagen schriftlich.

Viele Tarife sichern auch Pflegebedürftigkeit ab. In diesem Fall erhältst du Leistungen, wenn du noch über alle Grundfähigkeiten verfügst, aber auf Unterstützung im Alltag angewiesen bist. Diese Erweiterung des Versicherungsschutzes berücksichtigt Situationen, in denen die einzelnen Fähigkeiten zwar vorhanden sind, du aber dennoch nicht selbstständig leben kannst.

Im Bedarfsfall musst du deiner Versicherung lediglich die körperliche Einschränkung nachweisen, was einfacher ist, als eine Berufs- oder generelle Arbeitsunfähigkeit zu belegen. In der Regel ist die Entscheidung schnell getroffen, sodass du als Betroffene:r zügig deine Rente erhältst. Diese unkomplizierte Leistungsprüfung ist ein wesentlicher Vorteil gegenüber anderen Absicherungsformen.

Die Kosten einer Grundfähigkeitsversicherung

Die Beiträge für eine Grundfähigkeitsversicherung sind in der Regel günstiger als für eine Berufsunfähigkeitsversicherung. Die genaue Höhe hängt von verschiedenen Faktoren ab, wobei vor allem die Versicherungssumme sowie dein Alter und Gesundheitszustand bei Abschluss ausschlaggebend sind. Als junger Mensch profitierst du meist von besonders günstigen Beiträgen, da bei dir die Wahrscheinlichkeit von Krankheiten und der Kräfteverfall niedriger sind.

Wie auch bei der Berufsunfähigkeits- oder Erwerbsunfähigkeitsversicherung musst du vor Abschluss Fragen zu deinem Gesundheitszustand, Beruf und Hobbys beantworten. Diese Angaben sind für die Beitragshöhe ausschlaggebend. Bei eventuellen Vorerkrankungen oder gefährlichen Tätigkeiten sind Risikozuschläge oder Ausschlüsse möglich. Die Gesundheitsprüfung fällt in der Regel jedoch weniger umfangreich aus als bei einer Berufsunfähigkeitsversicherung, was den Zugang zur Versicherung erleichtert.

📌 Gut zu wissen

Die Beitragshöhe kann sich während der Laufzeit ändern. Viele Versicherer behalten sich eine Beitragsanpassung vor, falls die Leistungsausgaben höher ausfallen als kalkuliert. Achte daher auf Tarife mit Beitragsstabilität oder garantierten Höchstbeiträgen, um böse Überraschungen zu vermeiden.

⚡ Quick-Tipp: Ehrlichkeit bei der Gesundheitsprüfung

Im Rahmen der Gesundheitsprüfung solltest du alle Angaben wahrheitsgemäß beantworten, auch wenn deine Beiträge dadurch möglicherweise teurer werden. Andernfalls riskierst du, dass die Versicherung im Bedarfsfall nicht zahlt, weil du gegen die vorvertraglichen Anzeigepflichten verstoßen hast.

Darauf solltest du vor Abschluss achten

Vor dem Abschluss einer Grundfähigkeitsversicherung solltest du verschiedene Aspekte sorgfältig prüfen. Die genauen Leistungsdefinitionen sind entscheidend dafür, wann die Versicherung tatsächlich zahlt. Achte darauf, wie die einzelnen Grundfähigkeiten im Vertrag definiert sind, denn bereits kleine Unterschiede in der Formulierung können große Auswirkungen auf den Leistungsfall haben.

💡 Tipp

Erstelle eine persönliche Prioritätenliste deiner wichtigsten Grundfähigkeiten basierend auf deinem Beruf und Lebensstil. Ein Programmierer sollte beispielsweise besonderen Wert auf Sehfähigkeit und Handgebrauch legen, während für einen Fitnesstrainer Gehen und Stehen essentiell sind. Diese Liste hilft dir, den passenden Tarif mit den richtigen Schwerpunkten zu finden.

Überlege dir genau, welche Grundfähigkeiten für dich und deine Lebenssituation besonders wichtig sind. Als Handwerker:in sind möglicherweise andere Fähigkeiten relevant als für Büroangestellte. Die individuelle Auswahl der zu versichernden Grundfähigkeiten ermöglicht dir eine maßgeschneiderte Absicherung. Prüfe auch, ob der Versicherer moderne Alltagsfähigkeiten wie die Nutzung digitaler Geräte mit einschließt, falls diese für deinen Beruf oder Alltag wichtig sind.

Die Höhe der Versicherungssumme sollte deinen tatsächlichen finanziellen Bedarf im Leistungsfall decken. Berücksichtige dabei deine laufenden Kosten und den möglichen Einkommensausfall. Bedenke auch, dass die Beiträge mit steigendem Alter und bei Vorerkrankungen höher ausfallen können. Ein früher Abschluss kann sich daher lohnen, um von günstigeren Konditionen zu profitieren.

Vergleiche verschiedene Anbieter und deren Leistungsbedingungen sorgfältig. Die Unterschiede zwischen den Tarifen können erheblich sein, sowohl bei den Kosten als auch bei den Leistungen. Achte besonders auf die Wartezeiten, also den Zeitraum, den eine Einschränkung bestehen muss, bevor die Versicherung zahlt. Auch die Frage, ob die Versicherung bei vorübergehenden oder nur bei dauerhaften Einschränkungen leistet, ist wichtig für deine Entscheidung.

📌 Gut zu wissen

Einige Versicherer bieten eine Nachversicherungsgarantie an. Diese ermöglicht es dir, den Versicherungsschutz später ohne erneute Gesundheitsprüfung zu erhöhen – beispielsweise bei Heirat, Geburt eines Kindes oder Gehaltserhöhung. Diese Option kann besonders wertvoll sein, wenn sich deine Lebensumstände ändern.

❔ Häufig gestellte Fragen

Was ist der Unterschied zwischen Grundfähigkeits- und Berufsunfähigkeitsversicherung?

Die Grundfähigkeitsversicherung zahlt beim Verlust elementarer Fähigkeiten unabhängig von der Berufsausübung. Die Berufsunfähigkeitsversicherung leistet nur, wenn du deinen Beruf nicht mehr ausüben kannst. Die Gesundheitsprüfung fällt bei der Grundfähigkeitsversicherung meist weniger umfangreich aus und die Beiträge sind in der Regel günstiger.

Welche Grundfähigkeiten kann ich versichern?

Du kannst körperliche Fähigkeiten wie Sehen, Hören, Gehen, Stehen, Greifen und Sitzen absichern. Auch kognitive Fähigkeiten wie Erinnerungsvermögen, Orientierung und eigenverantwortliches Handeln sind versicherbar. Einige Anbieter decken zusätzlich moderne Fähigkeiten wie Smartphone-Nutzung oder PC-Arbeit ab.

Wann zahlt die Grundfähigkeitsversicherung konkret?

Die Versicherung zahlt, wenn du eine versicherte Grundfähigkeit verlierst oder stark eingeschränkt bist. Beispielsweise bei Gehunfähigkeit über 400 Meter, Stehunfähigkeit über zehn Minuten oder 80 Prozent Hörverlust auf beiden Ohren. Die genauen Bedingungen sind im Vertrag definiert und variieren je nach Anbieter.

Wie hoch sind die Beiträge für eine Grundfähigkeitsversicherung?

Die Beiträge sind meist günstiger als bei Berufsunfähigkeitsversicherungen und hängen von Versicherungssumme, Alter und Gesundheitszustand ab. Junge Menschen profitieren von besonders günstigen Beiträgen. Bei Vorerkrankungen oder gefährlichen Tätigkeiten können Risikozuschläge anfallen. Die monatlichen Kosten liegen typischerweise zwischen 20 und 100 Euro.

Für wen lohnt sich eine Grundfähigkeitsversicherung besonders?

Die Versicherung eignet sich besonders für Menschen in körperlich anspruchsvollen Berufen wie Handwerker:innen, für die eine Berufsunfähigkeitsversicherung zu teuer ist. Auch Personen mit Vorerkrankungen, die keine BU-Versicherung bekommen, und junge Menschen, die von günstigen Einstiegsbeiträgen profitieren wollen, sollten diese Absicherung in Betracht ziehen.

Kann ich die versicherten Grundfähigkeiten später anpassen?

Die nachträgliche Anpassung der versicherten Grundfähigkeiten ist meist nur eingeschränkt möglich. Einige Versicherer bieten eine Nachversicherungsgarantie für bestimmte Lebensereignisse. Eine Reduzierung ist oft möglich, eine Erweiterung erfordert häufig eine erneute Gesundheitsprüfung. Plane daher von Anfang an sorgfältig, welche Fähigkeiten du absichern möchtest.