Themen in diesem Artikel:

- Rentenlücke bei Frauen: Teilzeitarbeit und Gehaltsgefälle führen zu durchschnittlich 25 Prozent weniger Vermögen und höherem Altersarmutsrisiko bei Frauen.

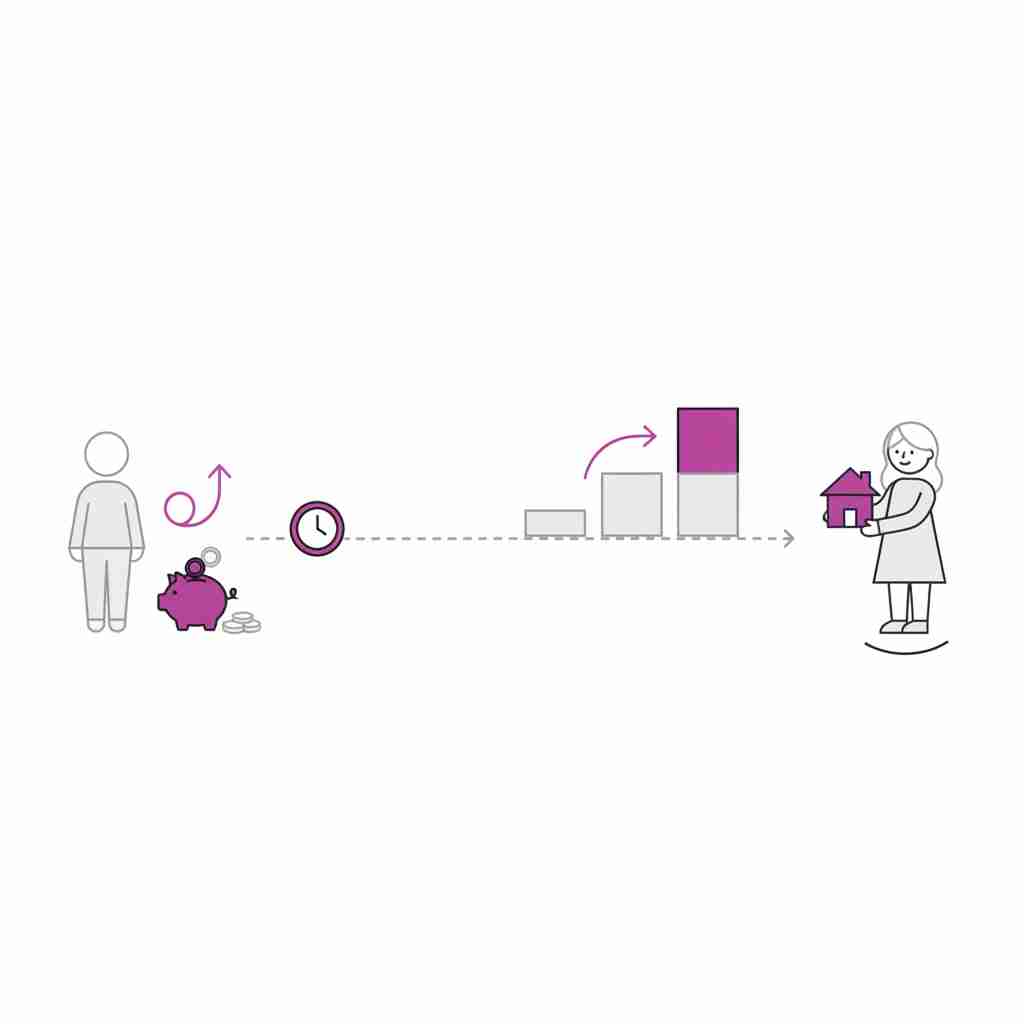

- Früher Start zahlt sich aus: Bereits ab dem ersten Gehalt sollten kleine Beträge gespart werden, um vom Zinseszinseffekt maximal zu profitieren.

- Passende Sparformen wählen: Fondssparen, Riester-Rente, betriebliche Altersvorsorge und Immobilien bieten bessere Renditen als klassische Sparkonten.

- Partnerschaftliche Absicherung: Rentenausgleich in Ehe- oder Partnerschaftsverträgen schützt bei Trennung vor finanziellen Nachteilen durch Teilzeit und Familienarbeit.

Welche Kreditkarte passt zu dir?

Mach jetzt den Test mit unserem Matchfinder und finde

die perfekte Kreditkarte für dich!

Altersvorsorge für Frauen: Darauf kommt es an

Frauen sind im Alter deutlich stärker von Altersarmut bedroht als Männer – eine Tatsache, die direkt mit Teilzeitarbeit, Gehaltsgefälle und familienbedingten Berufspausen zusammenhängt. Die gute Nachricht: Mit der richtigen Strategie und einem frühen Start lässt sich diese Rentenlücke erheblich verringern. Der Schlüssel liegt in einer durchdachten privaten Altersvorsorge, die das geringere Einkommen während des Berufslebens ausgleicht und dir im Alter finanzielle Sicherheit bietet.

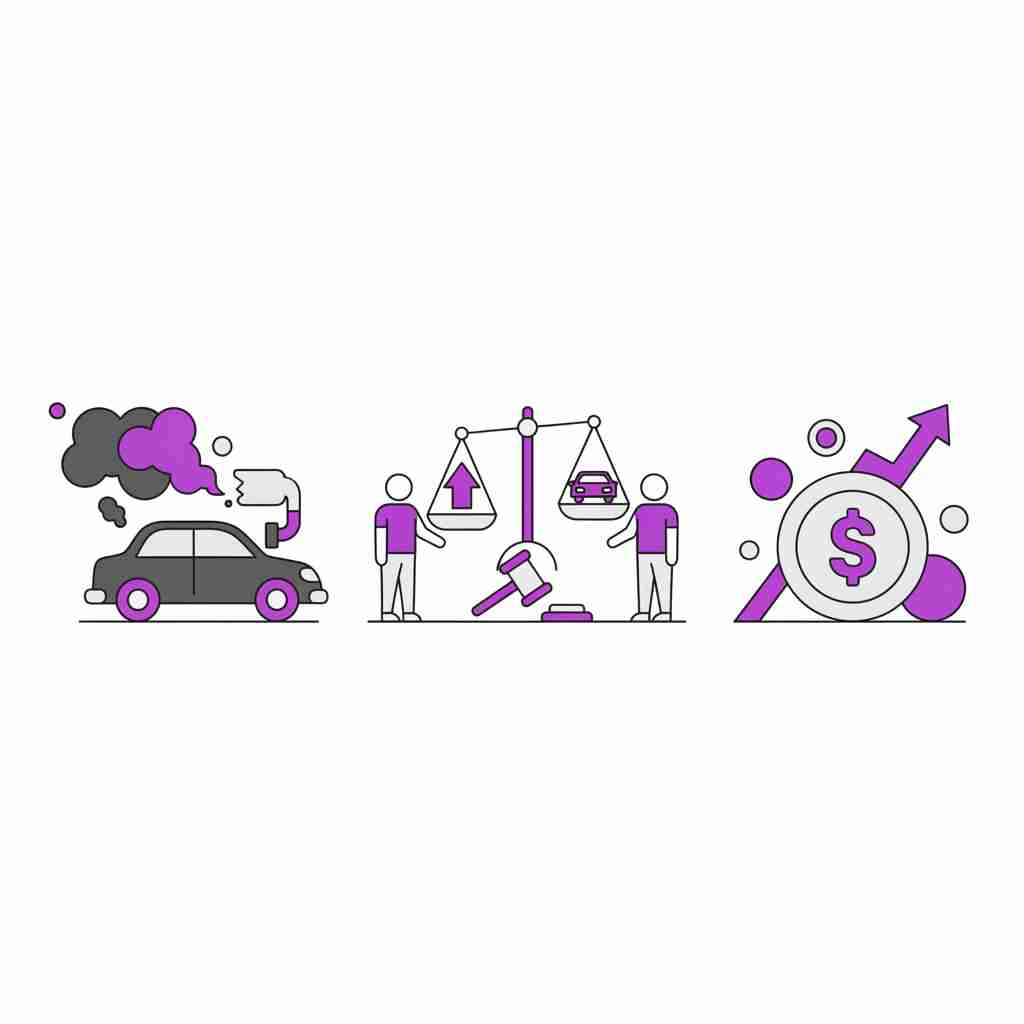

Weniger Vermögen und kleinere Rente: Die finanzielle Realität für Frauen

Die Zahlen sprechen eine deutliche Sprache: Frauen arbeiten häufiger in Teilzeit, legen für die Kindererziehung öfter berufliche Pausen ein und verdienen selbst in vergleichbaren Jobsituationen teils weniger Geld als Männer. Diese Faktoren summieren sich über ein Arbeitsleben hinweg zu erheblichen finanziellen Nachteilen. Was an Kindererziehungs- oder Pflegezeiten bei der Rente berücksichtigt wird, gleicht nicht aus, was ein durchgehender Vollzeitjob zur Altersvorsorge beiträgt.

Das Ergebnis: Frauen bekommen im Durchschnitt geringere Altersbezüge als Männer und sind damit deutlich stärker gefährdet, unter Altersarmut zu leiden. Im Jahr 2021 hatten 4,9 Millionen Senior:innen, also 27,8 Prozent aller Rentner:innen, ein monatliches Nettoeinkommen von weniger als 1.000 Euro. Der Anteil der betroffenen Frauen war dabei mit 38,2 Prozent deutlich höher als der Anteil der Männer, deren Anteil bei 14,7 Prozent lag.

📌 Gut zu wissen

Die Vermögenslücke zwischen Männern und Frauen beträgt im Durchschnitt 25 Prozent. Das bedeutet: Frauen sammeln bis zum Ruhestand ein Viertel weniger Vermögen an als ihre männlichen Kollegen. Diese Lücke entsteht nicht nur durch geringere Gehälter, sondern auch durch weniger Sparfähigkeit während Teilzeit- und Familienphasen.

Auf die Gesamtheit aller Arbeitnehmer:innen bezogen schneiden Frauen finanziell deutlich schlechter ab: Sie sammeln bis zum Ruhestand im Schnitt rund ein Viertel weniger Vermögen an als ihre männlichen Kollegen. Diese Vermögenslücke hat direkte Auswirkungen auf die Lebensqualität im Alter und macht eine zusätzliche private Vorsorge unverzichtbar.

Möglichst früh mit privater Altersvorsorge beginnen

Für Frauen ist es in den meisten Fällen daher noch wichtiger als für Männer, sich so früh wie möglich um eine zusätzliche Altersvorsorge zu kümmern, die einen finanziellen Beitrag zu den Ansprüchen aus der gesetzlichen Rentenversicherung sichert. Der Zeitfaktor spielt dabei eine entscheidende Rolle, denn je früher du anfängst, desto mehr Zeit hat dein Geld, für dich zu arbeiten.

Bereits vom ersten Gehalt sollten kleinere Beträge abgezweigt werden. Du musst nicht mit großen Summen starten – Sparpläne in verschiedenen Formen gibt es bereits ab monatlichen Beiträgen von 25 bis 50 Euro. Vor allem in Zeiten steigender Zinsen hilft zudem der Zinseszinseffekt enorm, Kapital anzusparen. Dieser Effekt wirkt umso stärker, je mehr Zeit er hat. Selbst kleine, regelmäßige Beiträge können sich über Jahrzehnte zu einem beachtlichen Vermögen entwickeln.

💡 Tipp

Richte einen Dauerauftrag direkt nach Gehaltseingang ein. Wenn das Geld automatisch für die Altersvorsorge abgebucht wird, bevor du es ausgeben kannst, fällt das Sparen viel leichter. Beginne mit einem Betrag, der dich nicht einschränkt – selbst 25 Euro monatlich sind ein guter Start. Erhöhe die Sparrate bei jeder Gehaltserhöhung um die Hälfte der Erhöhung.

Kostenlose Altersvorsorgeberatung

Die Möglichkeiten der Altersvorsorge sind derart komplex, dass eine Beratung in der Regel sinnvoll ist. So gibt es an vielen Orten in Deutschland eine kostenlose Altersvorsorgeberatung der deutschen Rentenversicherung. Zudem kannst du bei deiner Bank oder bei seriösen, unabhängigen Finanzberater:innen gute Hinweise und Tipps zur Altersvorsorge bekommen.

Die passende Sparform finden: Mehr als nur das Sparkonto

Das Sparkonto ist trotz geringer Zinsen im Jahr 2022 noch eine beliebte Form, überschüssiges Geld zu verwahren. Doch auf diese Weise verschenken Verbraucher:innen viel Potenzial. Investitionen in Aktienfonds oder staatlich geförderte Rentenprodukte sind in der Regel renditestärker und bieten dir bessere Chancen, eine solide finanzielle Basis für das Alter aufzubauen.

Fondssparen mit ETFs

Fondssparen mit ETFs ist eine bewährte Form der Altersvorsorge, bei der jeden Monat ein bestimmter Betrag in einen Aktienfonds wandert. Die Stiftung Warentest empfiehlt etwa ETFs auf den MSCI World. Diese Fonds sind günstig und die Investition verteilt sich auf eine Vielzahl von Unternehmen aus unterschiedlichen Ländern und Branchen. Das minimiert das Verlustrisiko und ermöglicht dir gleichzeitig, von der langfristigen Entwicklung der globalen Wirtschaft zu profitieren.

Altersvorsorge mit Auszahlplan

Bei der Altersvorsorge mit Auszahlplan wird das angesparte Vermögen gewinnbringend angelegt und später in regelmäßigen Beträgen ausgezahlt. Es gibt mehrere Modelle der Altersvorsorge mit Auszahlplan, die ganz nach Risikoneigung und Ruhezeitideen gestaltet werden können. Diese Flexibilität macht diese Form besonders attraktiv für Frauen, die ihre Altersvorsorge individuell an ihre Lebenssituation anpassen möchten.

Riester-Rente für Familien

Die Riester-Rente rentiert sich vor allem für Frauen mit mehreren Kindern, da es pro Kind Zuschläge vom Staat gibt. Auch in diesem Segment gibt es verschiedene Varianten wie Versicherungen, Fondssparpläne oder Wohn-Riester. Die verschiedenen Anbieter haben zudem unterschiedliche Konditionen, weshalb ein Vergleich lohnenswert ist. Die staatliche Förderung macht die Riester-Rente besonders für Familien mit Kindern zu einer attraktiven Option.

📌 Gut zu wissen

Bei der Riester-Rente erhältst du 300 Euro Kinderzulage pro Jahr für jedes nach 2008 geborene Kind (185 Euro für davor geborene Kinder). Diese Zulagen werden direkt deinem Riester-Vertrag gutgeschrieben und erhöhen deine spätere Rente erheblich. Wichtig: Die Zulagen müssen jährlich beantragt werden!

Immobilie als Altersvorsorge

Eine eigene Immobilie, die mit Renteneintritt abbezahlt ist, sorgt für mietfreies Wohnen im Alter oder beschert Mieteinnahmen. Damit sich diese Investition rechnet, sollte der Preis angemessen, das Zinsniveau für das Darlehen nicht zu hoch und mindestens 20 Prozent Eigenkapital vorhanden sein. Eine Immobilie bietet nicht nur finanzielle Sicherheit, sondern auch ein Stück Unabhängigkeit im Alter.

Betriebliche Altersvorsorge (bAV)

Wer eine betriebliche Altersvorsorge, kurz bAV abschließt, bekommt einen Zuschuss des Arbeitgebers zu den Beiträgen für die Rente. Die staatliche Förderung der bAV für Arbeitnehmer:innen mit geringem Einkommen ist seit 2020 deutlich verbessert worden. Diese Form der Vorsorge ist besonders attraktiv, da du vom Arbeitgeberzuschuss profitierst und gleichzeitig Steuern und Sozialabgaben sparst.

💡 Tipp

Kombiniere verschiedene Sparformen für maximale Sicherheit: Nutze die betriebliche Altersvorsorge für den Arbeitgeberzuschuss, spare parallel in einen ETF-Sparplan für höhere Renditen und prüfe, ob sich die Riester-Rente mit deiner Familiensituation lohnt. Diese Drei-Säulen-Strategie minimiert Risiken und maximiert deine Chancen auf eine gute Rente.

Mit dem:der Partner:in sprechen: Absicherung in der Partnerschaft

Wer aus familiären Gründen beruflich zurücksteckt und dadurch Rentenansprüche verliert, sollte die Situation zudem rechtzeitig mit dem:der Partner:in besprechen. Denn nicht immer bleiben zwei Menschen bis zur Rente zusammen und teilen sich ihr gemeinsames Alterseinkommen gerecht auf. Diese Gespräche mögen unangenehm erscheinen, sind aber essenziell für deine finanzielle Absicherung.

So kann etwa in Eheverträgen ein Ausgleich für die geringeren Altersbezüge vereinbart werden – das ist auch im Nachhinein noch möglich und zahlt sich im Falle einer Scheidung aus. Bei unverheirateten Paaren können solche Absprachen in einem Partnerschaftsvertrag festgehalten werden. Diese rechtlichen Absicherungen schützen dich vor den finanziellen Folgen einer Trennung und erkennen deinen Beitrag zur Familie auch monetär an.

💡 Tipp

Führe das Gespräch über finanzielle Absicherung konkret und mit Zahlen: Berechne gemeinsam, wie viel Rentenverlust durch Teilzeit oder Kinderpausen entsteht. Vereinbart dann einen monatlichen Ausgleichsbetrag, den der:die Vollzeitarbeitende in deine private Altersvorsorge einzahlt. Das macht die abstrakte Rentenlücke greifbar und führt zu fairen Lösungen.

Altersvorsorge für Frauen: Früh anfangen und fördern lassen

Altersvorsorge ist vor allem für Frauen eminent wichtig. Die Kombination aus frühem Start, kluger Auswahl der Sparformen und partnerschaftlicher Absicherung bildet das Fundament für finanzielle Sicherheit im Alter. Lass dich nicht von der Komplexität des Themas abschrecken – mit den richtigen Informationen und gegebenenfalls professioneller Beratung kannst du die Weichen für eine sorgenfreie Zukunft stellen. Je früher du beginnst, desto besser stehen deine Chancen, die Rentenlücke zu schließen und deinen Lebensstandard im Alter zu halten.

❔ Häufig gestellte Fragen

Warum ist Altersvorsorge für Frauen besonders wichtig?

Frauen arbeiten häufiger in Teilzeit, machen öfter Berufspausen für Familie und verdienen im Schnitt weniger. Dadurch sammeln sie bis zur Rente etwa 25 Prozent weniger Vermögen an als Männer. 38,2 Prozent der Rentnerinnen haben ein monatliches Nettoeinkommen unter 1.000 Euro, bei Männern sind es nur 14,7 Prozent.

Ab welchem Betrag kann ich mit der privaten Altersvorsorge beginnen?

Du kannst bereits ab 25 bis 50 Euro monatlich mit der Altersvorsorge starten. Wichtiger als die Höhe ist der frühe Beginn, um maximal vom Zinseszinseffekt zu profitieren. Ein Dauerauftrag direkt nach Gehaltseingang macht das Sparen automatisch und schmerzfrei.

Welche Sparform eignet sich am besten für Frauen?

Die beste Strategie kombiniert verschiedene Sparformen: ETF-Sparpläne bieten langfristig gute Renditen, die betriebliche Altersvorsorge bringt Arbeitgeberzuschüsse, und die Riester-Rente lohnt sich besonders mit Kindern durch staatliche Zulagen. Eine Mischung aus diesen Bausteinen minimiert Risiken und maximiert Chancen.

Wie viel Kinderzulage gibt es bei der Riester-Rente?

Bei der Riester-Rente erhältst du 300 Euro Kinderzulage pro Jahr für jedes nach 2008 geborene Kind, für davor geborene Kinder sind es 185 Euro jährlich. Diese Zulagen werden direkt deinem Riester-Vertrag gutgeschrieben. Wichtig: Die Zulagen müssen jedes Jahr neu beantragt werden.

Sollte ich mit meinem Partner über Rentenausgleich sprechen?

Ja, unbedingt. Wer beruflich für die Familie zurücksteckt, sollte einen Rentenausgleich vereinbaren. Das kann in Eheverträgen oder Partnerschaftsvereinbarungen festgehalten werden – auch nachträglich. Berechnet gemeinsam den Rentenverlust durch Teilzeit und vereinbart einen monatlichen Ausgleichsbetrag für deine private Altersvorsorge.

Wo bekomme ich kostenlose Beratung zur Altersvorsorge?

Die Deutsche Rentenversicherung bietet an vielen Standorten kostenlose Altersvorsorgeberatung an. Auch deine Bank oder unabhängige Finanzberater können dir helfen. Bei der Verbraucherzentrale erhältst du ebenfalls neutrale Beratung gegen eine geringe Gebühr.