Themen in diesem Artikel:

- Was ist die Maestro Kartennummer: Definition, Aufbau und Funktion der eindeutigen Kartenidentifikation

- Wo finde ich die Kartennummer: Genaue Position auf der Karte und in Banking-Apps

- Maestro vs. andere Kartensysteme: Unterschiede zu Kreditkarten, V PAY und Girocard

- Verwendung der Kartennummer: Online-Shopping, Telefonbestellungen und Kartenzahlungen

- Sicherheit und Schutz: Missbrauch vermeiden und bei Verlust richtig handeln

- Häufige Probleme: Lösungen bei unlesbaren oder nicht akzeptierten Kartennummern

Welche Kreditkarte passt zu dir?

Mach jetzt den Test mit unserem Matchfinder und finde

die perfekte Kreditkarte für dich!

Die Maestro Kartennummer ist ein wichtiges Element deiner Bankkarte, das dir sichere Zahlungen ermöglicht. Als eindeutige Identifikationsnummer sorgt sie dafür, dass deine Transaktionen korrekt zugeordnet werden können. In diesem umfassenden Ratgeber erfährst du alles Wichtige über die Maestro Kartennummer: wo du sie findest, wie sie aufgebaut ist und wie du sie sicher verwendest.

Was ist die Maestro Kartennummer?

Die Maestro Kartennummer ist eine eindeutige Zahlenfolge, die jede Maestro-Karte identifiziert und von anderen Karten unterscheidet. Sie funktioniert wie ein digitaler Fingerabdruck deiner Bankkarte und ermöglicht es Händlern und Banken, deine Zahlungen korrekt zu verarbeiten.

Definition und Zweck

Die Maestro Kartennummer dient als eindeutige Identifikationsnummer für deine Maestro-Karte und unterscheidet sich grundlegend von deiner Kontonummer. Während die Kontonummer dein Bankkonto identifiziert, bezieht sich die Kartennummer speziell auf die physische oder digitale Karte selbst. Bei Zahlungen und Transaktionen wird diese Nummer verwendet, um sicherzustellen, dass das Geld vom richtigen Konto abgebucht wird.

Im Zahlungsverkehr fungiert die Maestro Kartennummer als Brücke zwischen deiner Karte und dem Maestro-Netzwerk von Mastercard. Jede Transaktion wird über diese Nummer abgewickelt, wodurch eine sichere und nachverfolgbare Zahlung gewährleistet wird. Die Nummer ist fest mit deinem Girokonto verknüpft, sodass bei jeder Zahlung das Geld direkt von deinem Konto abgebucht wird.

Aufbau der Kartennummer

Die Maestro Kartennummer besteht aus 16 bis 19 Ziffern, wobei jede Zifferngruppe eine spezielle Bedeutung hat. Die ersten sechs Ziffern bilden die sogenannte Bank Identification Number (BIN), die deine Bank und das Kartenprodukt identifiziert. Diese Nummern sind international standardisiert und ermöglichen es, die ausgebende Bank sofort zu erkennen.

Die mittleren Ziffern stellen die individuelle Kontoidentifikation dar und sind für jede Karte einzigartig. Die letzte Ziffer ist die Prüfziffer, die nach dem Luhn-Algorithmus berechnet wird. Diese mathematische Formel stellt sicher, dass die Kartennummer korrekt ist und keine Tippfehler enthält. Wenn du deine Kartennummer eingibst, prüfen Zahlungssysteme automatisch diese Prüfziffer, um Eingabefehler zu vermeiden.

Wo finde ich die Maestro Kartennummer?

Die Position der Maestro Kartennummer auf deiner Karte kann je nach Bank variieren, aber es gibt standardisierte Stellen, an denen du sie findest. Die meisten Banken drucken oder prägen die Nummer gut sichtbar auf die Kartenvorderseite.

Position auf der Karte

Auf der Vorderseite deiner Maestro-Karte findest du die Kartennummer meist in der unteren Hälfte, entweder geprägt oder aufgedruckt. Die Nummer ist in der Regel in Vierergruppen unterteilt, um die Lesbarkeit zu verbessern. Bei manchen Banken steht sie horizontal, bei anderen leicht schräg angeordnet.

Unterschiede bei verschiedenen Banken zeigen sich hauptsächlich in der genauen Position und Gestaltung. Während die Sparkasse die Nummer meist mittig platziert, können andere Banken sie weiter links oder rechts positionieren. Die Schriftgröße und -art kann ebenfalls variieren, aber die Nummer ist immer deutlich lesbar gestaltet.

In modernen Banking-Apps kannst du deine Maestro Kartennummer auch digital einsehen. Viele Banken bieten in ihren Apps eine Kartenansicht, in der alle wichtigen Kartendaten sicher angezeigt werden. Dies ist besonders praktisch, wenn deine physische Karte beschädigt oder nicht verfügbar ist.

💡 Tip

Notiere dir deine Kartennummer an einem sicheren Ort getrennt von der Karte. So kannst du bei Kartenverlust schneller handeln und die Sperrung veranlassen.

Weitere wichtige Nummern auf der Maestro-Karte

Neben der Kartennummer findest du weitere wichtige Informationen auf deiner Maestro-Karte. Die Prüfnummer (CVC oder CVV) steht meist auf der Rückseite der Karte und besteht aus drei Ziffern. Diese Nummer wird bei Online-Zahlungen zusätzlich zur Kartennummer abgefragt, um die Sicherheit zu erhöhen.

Das Gültigkeitsdatum zeigt an, bis wann deine Karte verwendbar ist. Es steht im Format MM/JJ auf der Kartenvorderseite und ist wichtig für Online-Transaktionen. Nach Ablauf dieses Datums sendet dir deine Bank automatisch eine neue Karte zu. Die Bankleitzahl und manchmal auch die Kontonummer können zusätzlich auf der Karte aufgedruckt sein, wobei dies von Bank zu Bank unterschiedlich gehandhabt wird.

Maestro Kartennummer vs. andere Kartennummern

Die Maestro Kartennummer unterscheidet sich in wichtigen Punkten von anderen Kartensystemen. Diese Unterschiede betreffen sowohl die technische Funktionsweise als auch die praktischen Einsatzmöglichkeiten im täglichen Zahlungsverkehr.

Unterschied zu Kreditkartennummern

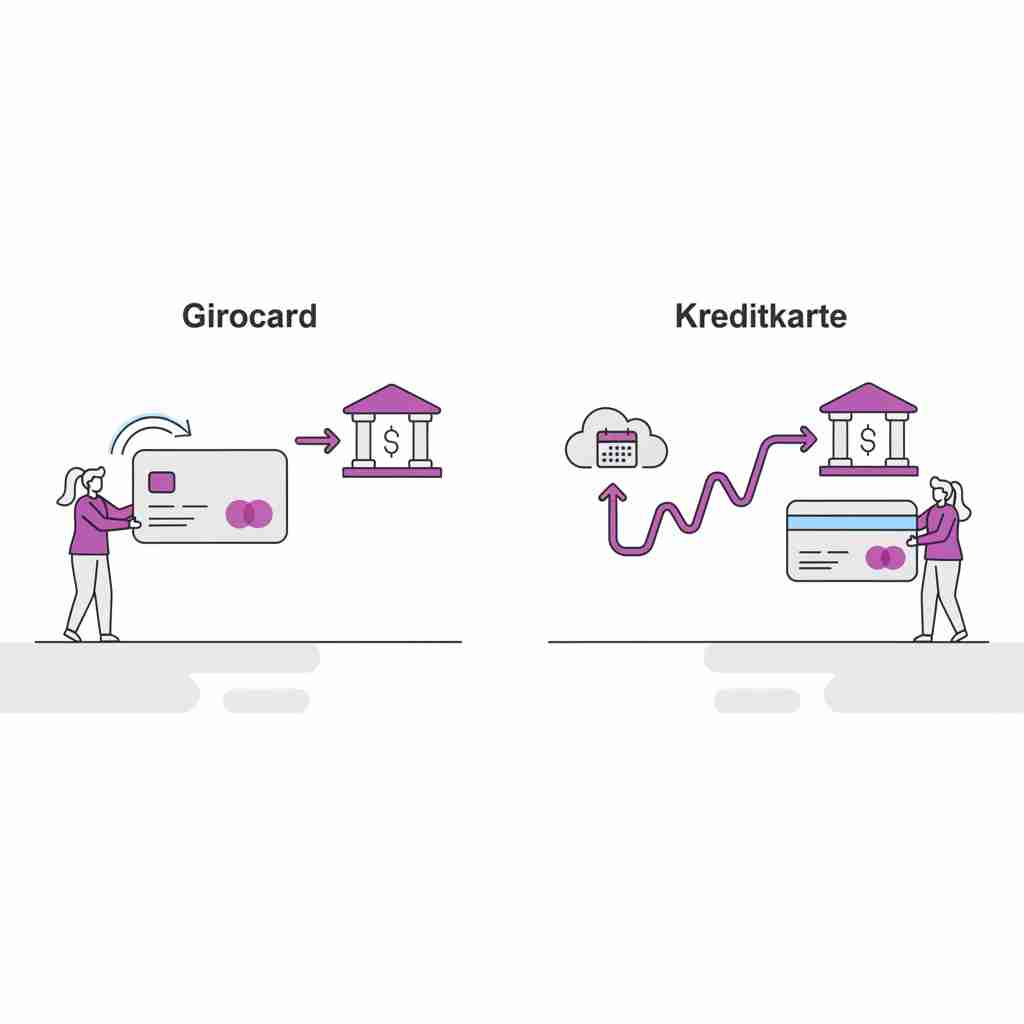

Maestro funktioniert als Debitkartensystem, bei dem das Geld direkt vom Girokonto abgebucht wird. Im Gegensatz dazu gewähren Visa und Mastercard Kreditkarten einen Dispositionskredit, bei dem die Rechnungen erst später beglichen werden müssen. Diese unterschiedliche Funktionsweise spiegelt sich auch in der Akzeptanz wider: Während Kreditkarten weltweit nahezu überall akzeptiert werden, kann die Maestro-Akzeptanz bei bestimmten Online-Händlern eingeschränkt sein.

Beim Online-Shopping zeigen sich die größten Funktionsunterschiede zwischen Maestro und Kreditkarten. Viele internationale Online-Shops bevorzugen Kreditkarten, da diese ein anderes Risikomanagement haben. Maestro-Karten erfordern oft zusätzliche Authentifizierungsschritte, was bei manchen Händlern zu Problemen führen kann. Für alltägliche Einkäufe und regionale Online-Shops funktioniert Maestro jedoch problemlos.

Maestro vs. V PAY und Girocard

V PAY ist ein weiteres Debitkartensystem, das hauptsächlich in Europa eingesetzt wird, während Maestro weltweite Akzeptanz bietet. Beide Systeme können als Co-Branding auf deutschen Girocards zu finden sein. Die regionalen Einsatzmöglichkeiten unterscheiden sich deutlich: V PAY funktioniert nur in Europa, Maestro hingegen auch in vielen außereuropäischen Ländern.

Die Akzeptanzunterschiede weltweit sind bei der Reiseplanung wichtig zu beachten. Während deine Girocard mit Maestro-Funktion in den meisten Ländern funktioniert, kann es in abgelegenen Gebieten oder bei kleineren Händlern Einschränkungen geben. Eine Kombination aus verschiedenen Zahlungsmitteln ist daher bei Auslandsreisen empfehlenswert.

Verwendung der Maestro Kartennummer

Die Maestro Kartennummer kommt in verschiedenen Zahlungssituationen zum Einsatz. Je nach Zahlungsweg unterscheiden sich die Anforderungen und Sicherheitsmaßnahmen, die du beachten solltest.

Online-Zahlungen mit Maestro

Bei Online-Shops musst du deine Maestro Kartennummer vollständig in das Zahlungsformular eingeben. Zusätzlich werden meist das Gültigkeitsdatum und die Prüfnummer auf der Kartenrückseite benötigt. Diese Kombination aus verschiedenen Kartendaten erhöht die Sicherheit und stellt sicher, dass du im Besitz der physischen Karte bist.

Einschränkungen bei bestimmten Anbietern können auftreten, da nicht alle Online-Händler Maestro-Karten akzeptieren. Besonders bei internationalen Plattformen oder bei Diensten wie Mietwagenbuchungen werden oft Kreditkarten bevorzugt. Informiere dich daher vor wichtigen Online-Käufen über die akzeptierten Zahlungsmethoden des jeweiligen Anbieters.

Telefon- und Mailorder-Zahlungen

Bei Bestellungen per Telefon oder E-Mail musst du deine Kartennummer dem Händler mitteilen. Dabei solltest du besondere Vorsicht walten lassen und nur bei vertrauenswürdigen Unternehmen bestellen. Seriöse Händler werden dich niemals unaufgefordert nach deinen Kartendaten fragen und bieten sichere Übertragungswege für sensible Informationen.

Die Sicherheitsaspekte bei telefonischer Übermittlung erfordern deine Aufmerksamkeit. Stelle sicher, dass du wirklich mit dem gewünschten Unternehmen sprichst und nicht Opfer eines Betrugsversuchs wirst. Alternative Zahlungsmethoden wie Rechnung oder Lastschrift können in manchen Fällen sicherer sein, besonders wenn du dir über die Seriosität des Anbieters unsicher bist.

📌 Good to know

Maestro-Karten haben bei Online-Zahlungen manchmal längere Bearbeitungszeiten als Kreditkarten, da die Deckung des Kontos in Echtzeit geprüft wird.

Kartenzahlung im Geschäft

Bei Kartenzahlungen im Geschäft benötigst du normalerweise nicht die Kartennummer selbst, sondern gibst deine PIN ein oder nutzt die kontaktlose Bezahlfunktion. Die Kartennummer wird automatisch vom Kartenlesegerät erfasst, wenn du die Karte einführst oder auflegt. Moderne Terminals unterstützen sowohl Chip- als auch kontaktlose Zahlungen.

Kontaktloses Bezahlen funktioniert bis zu bestimmten Beträgen ohne PIN-Eingabe. Die Kartennummer wird dabei verschlüsselt übertragen, ohne dass du sie manuell eingeben musst. Bei höheren Beträgen oder aus Sicherheitsgründen wird trotzdem die PIN abgefragt. Kartenlesegeräte und Terminals sind heute standardmäßig mit modernster Verschlüsselungstechnik ausgestattet, um deine Kartendaten zu schützen.

Sicherheit der Maestro Kartennummer

Der Schutz deiner Maestro Kartennummer ist entscheidend für die Sicherheit deines Bankkontos. Mit den richtigen Vorsichtsmaßnahmen kannst du Missbrauch verhindern und im Ernstfall schnell reagieren.

Schutz vor Kartenmissbrauch

Deine Kartennummer solltest du niemals unaufgefordert weitergeben oder in unsicheren Umgebungen preisgeben. Seriöse Unternehmen werden dich niemals per E-Mail oder Telefon nach deinen vollständigen Kartendaten fragen. Die sichere Aufbewahrung der Karte bedeutet, dass sie nicht zusammen mit der PIN oder anderen Sicherheitsinformationen gelagert werden sollte.

Vorsicht bei Phishing-Versuchen ist besonders wichtig, da Betrüger immer raffiniertere Methoden entwickeln. Gefälschte E-Mails oder Websites können täuschend echt aussehen und versuchen, deine Kartendaten zu stehlen. Prüfe immer die URL der Website und achte auf sichere Verbindungen, bevor du Kartendaten eingibst. Bei verdächtigen Kontaktversuchen wende dich direkt an deine Bank.

Was tun bei Kartenverlust?

Bei Kartenverlust oder -diebstahl solltest du sofort handeln und deine Karte sperren lassen. Die zentrale Notrufnummer 116 116 ist rund um die Uhr erreichbar und ermöglicht die schnelle Sperrung aller deutschen Bankkarten. Du benötigst für die Sperrung deine Kartennummer oder andere Identifikationsmerkmale wie deine Bankleitzahl und Kontonummer.

Die Haftung bei Kartenmissbrauch ist gesetzlich geregelt: Bis zur Sperrung haftest du maximal mit 50 Euro, danach trägt die Bank das Risiko. Eine Schadensmeldung bei der Bank sollte schriftlich erfolgen und alle bekannten Details zum Verlust oder Diebstahl enthalten. Bewahre alle Belege und Unterlagen zur Schadensmeldung sorgfältig auf.

Sichere Online-Zahlungen

Das 3D-Secure Verfahren bietet zusätzlichen Schutz bei Online-Zahlungen mit deiner Maestro-Karte. Dabei wirst du zu deiner Bank weitergeleitet und musst dich zusätzlich authentifizieren, meist per SMS-Code oder in der Banking-App. Dieser Extra-Schritt erhöht die Sicherheit erheblich und schützt vor unbefugten Zahlungen.

Verschlüsselte Verbindungen erkennst du am HTTPS-Protokoll in der Adresszeile und einem Schloss-Symbol im Browser. Nur auf solchen gesicherten Websites solltest du deine Kartendaten eingeben. Vertrauenswürdige Händler zu wählen bedeutet, bei bekannten und etablierten Online-Shops zu kaufen, die gute Bewertungen haben und transparente Geschäftsbedingungen bieten.

Häufige Probleme und Lösungen

Im Umgang mit der Maestro Kartennummer können verschiedene Schwierigkeiten auftreten. Die meisten Probleme lassen sich jedoch mit einfachen Maßnahmen lösen oder durch präventive Schritte vermeiden.

Kartennummer nicht lesbar

Abgenutzte oder beschädigte Karten sind ein häufiges Problem bei intensiv genutzten Maestro-Karten. Die aufgedruckte oder geprägte Nummer kann durch täglichen Gebrauch unleserlich werden, besonders wenn die Karte oft in Geldbörsen oder Taschen reibt. In solchen Fällen solltest du nicht warten, bis die Karte völlig unbrauchbar wird.

Eine neue Karte bei deiner Bank zu beantragen ist meist kostenlos und geht schnell. Die meisten Banken tauschen beschädigte Karten ohne zusätzliche Gebühren aus. Den Antrag kannst du online, telefonisch oder in der Filiale stellen. Die neue Karte erhältst du normalerweise innerhalb weniger Werktage per Post. Die Nummer kannst du auch in deiner Banking-App nachschlagen, falls du sie für Online-Zahlungen dringend benötigst.

Kartennummer wird nicht akzeptiert

Die eingeschränkte Online-Akzeptanz von Maestro-Karten kann bei bestimmten Händlern oder Dienstleistern problematisch sein. Besonders internationale Online-Shops, Hotels oder Mietwagenfirmen bevorzugen oft Kreditkarten. Dies liegt daran, dass Maestro-Transaktionen sofort vom Konto abgebucht werden und weniger Flexibilität bei Rücklastschriften bieten.

Alternative Zahlungsmethoden zu nutzen ist in solchen Fällen die beste Lösung. PayPal, Klarna, Rechnung oder Lastschrift können gute Alternativen sein. Eine Kreditkarte als Ergänzung zur Maestro-Karte kann sinnvoll sein, besonders für Online-Einkäufe oder Reisebuchungen. Viele Banken bieten kostengünstige Kreditkarten an, die perfekt deine Maestro-Karte ergänzen.

❔ Frequently Asked Questions

Wo steht die Maestro Kartennummer auf meiner Karte?

Die Maestro Kartennummer findest du auf der Vorderseite deiner Karte, meist in der unteren Hälfte geprägt oder aufgedruckt.

Wie viele Stellen hat eine Maestro Kartennummer?

Eine Maestro Kartennummer besteht aus 16 bis 19 Ziffern, wobei 16 Stellen am häufigsten sind.

Ist die Maestro Kartennummer das gleiche wie die Kontonummer?

Nein, die Kartennummer identifiziert deine Karte, während die Kontonummer dein Bankkonto bezeichnet. Beides sind unterschiedliche Nummern.

Kann ich mit meiner Maestro Kartennummer überall online bezahlen?

Nicht alle Online-Shops akzeptieren Maestro-Karten. Besonders internationale Händler bevorzugen oft Kreditkarten als Zahlungsmittel.

Was mache ich, wenn meine Maestro Kartennummer gestohlen wurde?

Sperre deine Karte sofort unter der Notrufnummer 116 116 und melde den Diebstahl bei deiner Bank.

Wo finde ich meine Kartennummer, wenn die Karte beschädigt ist?

Du kannst deine Kartennummer in der Banking-App deiner Bank einsehen oder eine neue Karte beantragen.