Themen in diesem Artikel:

- Was ist ein Jugendkonto: Erfahre, warum das Jugendkonto ideal ist, um den Umgang mit Geld zu lernen und wie es junge Menschen vor Schulden schützt.

- Kosten und Gebühren: Lies, welche Leistungen kostenlos sind und wann Zusatzkosten für Karten oder Fremdautomaten anfallen können.

- Altersgrenzen: Finde heraus, ab welchem Alter du ein Jugendkonto eröffnen kannst und bis wann du es nutzen darfst.

- Kontoeröffnung: Eine klare Anleitung, wie du dein Jugendkonto eröffnest, mit oder ohne Zustimmung der Eltern.

- Wichtige Funktionen: Überblick über Banking-Apps, Onlinezugang, kontaktloses Bezahlen und Guthabenverzinsung.

- Verfügungsrahmen und Limits: Erfahre, wie Ausgabenlimits dich vor Schulden schützen und den Überblick über dein Geld erleichtern.

- Was passiert nach der Altersgrenze: Informationen zur automatischen Umwandlung in ein reguläres Girokonto und zu möglichen Kosten.

- FAQ zum Jugendkonto: Antworten auf häufige Fragen zu Altersgrenzen, Kosten, Kartenfunktionen und Zinsen.

Welche Kreditkarte passt zu dir?

Mach jetzt den Test mit unserem Matchfinder und finde

die perfekte Kreditkarte für dich!

Jugendkonto: Das erste Girokonto für Kinder und Jugendliche optimal nutzen

Ein Jugendkonto ist das ideale erste Girokonto für Kinder und Jugendliche, um den verantwortungsvollen Umgang mit Geld zu erlernen. Mit diesem guthabenbasierten Konto können junge Menschen ihr Taschengeld, Azubigehalt oder Geldgeschenke der Eltern sicher verwalten, ohne sich verschulden zu können. Die kostenfreie Kontoführung und die gebührenfreie Bankkarte machen den Einstieg in die finanzielle Selbstständigkeit besonders attraktiv.

Was macht ein Jugendkonto besonders?

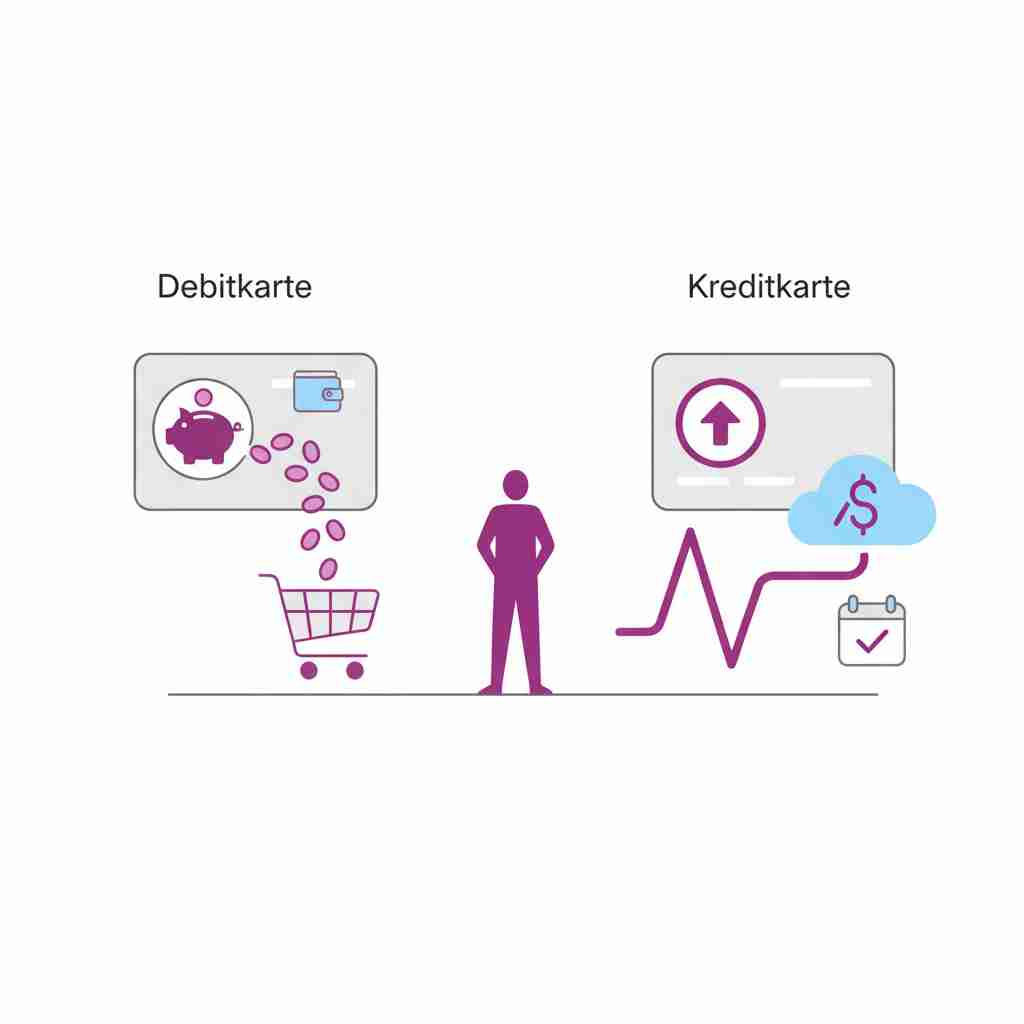

Das Jugendkonto unterscheidet sich grundlegend von einem klassischen Girokonto durch seine Verschuldungssicherheit. Da kein Überziehungsrahmen existiert, können junge Kontoinhaber:innen nur über das Guthaben verfügen, das tatsächlich auf dem Konto vorhanden ist. Diese Guthabenbasierung schützt vor finanziellen Fehlentscheidungen und hilft dabei, ein gesundes Verhältnis zu Geld aufzubauen.

Die meisten Jugendkonten bieten dir außerdem eine kostenfreie Kontoführung sowie eine aufladbare Bankkarte ohne Jahresgebühr. Du kannst monatlich meist bis zu 500 Euro verfügen und an den Geldautomaten deiner Hausbank kostenfrei Bargeld abheben. Besonders interessant: Einige Banken verzinsen das Guthaben mit durchschnittlich 0,5 Prozent, was dir einen kleinen Bonus für dein Erspartes bringt.

Kosten und Gebühren transparent erklärt

Die gute Nachricht vorweg: Ein Jugendkonto ist grundsätzlich kostenfrei. Du zahlst keine Kontoführungsgebühren, solange du die Altersgrenze nicht überschreitest. Allerdings können für bestimmte Zusatzleistungen Kosten entstehen. Wenn du beispielsweise eine individuell gestaltete Bankkarte möchtest oder dir die Kontoauszüge per Post zuschicken lässt, fallen dafür meist Gebühren an.

Achte besonders auf Bargeldabhebungen an fremden Geldautomaten. Nutzt du Automaten, die nicht zu deiner Hausbank oder dem jeweiligen Bankenverbund gehören, können Gebühren von bis zu fünf Euro pro Abhebung anfallen. Das summiert sich schnell, wenn du häufig Bargeld benötigst.

Altersgrenzen bei verschiedenen Banken

Die Altersgrenzen für Jugendkonten variieren stark zwischen den verschiedenen Bankinstituten. Das Commerzbank StartKonto kannst du bereits ab dem siebten Lebensjahr eröffnen, während das Hamburger Sparkasse Jugendkonto erst ab zwölf Jahren verfügbar ist. Das GLS Bank Junge Konto richtet sich sogar ausschließlich an Volljährige ab 18 Jahren.

Auch die maximale Nutzungsdauer unterscheidet sich deutlich. Die meisten Jugendkonten kannst du zwischen dem 18. und 27. Lebensjahr nutzen. In Ausnahmefällen, etwa wenn du einen Universitätsbesuch nachweisen kannst, liegt das Höchstalter sogar bei 30 Jahren. Nach Erreichen der Altersgrenze wandelt die Bank dein Jugendkonto automatisch in ein klassisches Girokonto um – dann können allerdings Kontoführungsgebühren anfallen.

So eröffnest du dein Jugendkonto

Der Weg zu deinem ersten eigenen Konto hängt von deinem Alter ab. Bist du bereits volljährig, kannst du das Jugend-Girokonto selbstständig eröffnen. Du füllst einfach den Antrag aus, unterschreibst ihn und legitimierst dich mit deinem Personalausweis oder Reisepass. Zusätzlich benötigst du deine Steuer-Identifikationsnummer.

Als Minderjährige:r brauchst du das Einverständnis deiner Eltern oder einer erziehungsberechtigten Person. Deine Eltern müssen den Kontoeröffnungsantrag mit unterschreiben und sich ebenfalls ausweisen. Falls du noch keinen eigenen Ausweis besitzt, reicht deine Geburtsurkunde zur Legitimation aus. Die Steuer-Identifikationsnummer wird auch hier benötigt, da Zinserträge steuerlich relevant sein können.

Wichtige Funktionen im Vergleich

Bevor du dich für ein Jugendkonto entscheidest, solltest du verschiedene Angebote genau prüfen. Eine Banking-App gehört heute zum Standard, ist aber nicht bei allen Anbietern kostenlos enthalten. Manche Institute verlangen dafür Gebühren oder bieten gar keine App an.

Beim Online-Banking setzen einige Banken Altersgrenzen fest und schalten diese Funktion erst später frei. Andere Anbieter ermöglichen dir den digitalen Zugang von Anfang an ohne Einschränkungen. Das kontaktlose Bezahlen mit der Bankkarte sollte ebenfalls kostenfrei möglich sein – prüfe dies vorab, da manche Banken diese Funktion extra berechnen.

Die Guthabenverzinsung ist zwar nicht mehr selbstverständlich, aber durchaus noch zu finden. Während die meisten Institute etwa 0,5 Prozent Zinsen bieten, gibt es vereinzelt sogar noch Angebote mit einem Prozent Verzinsung. Das macht sich besonders bei höheren Sparbeträgen bemerkbar.

Verfügungsrahmen und Limits verstehen

Das guthabenbasierte System deines Jugendkontos schützt dich vor Schulden, zusätzlich gibt es aber auch tägliche und monatliche Verfügungsgrenzen. Diese Limits dienen deiner Sicherheit und helfen dir, den Überblick über deine Ausgaben zu behalten. Die genauen Beträge variieren je nach Bank und können oft individuell angepasst werden.

Der monatliche Verfügungsrahmen liegt typischerweise bei 500 Euro. Das bedeutet, du kannst innerhalb eines Monats maximal diesen Betrag abheben oder ausgeben, selbst wenn mehr Guthaben auf deinem Konto ist. Diese Begrenzung hilft dir, dein Geld einzuteilen und schützt gleichzeitig vor Missbrauch bei Kartenverlust.

Was passiert nach der Altersgrenze?

Ein wichtiger Punkt, den du im Blick behalten solltest: Dein Jugendkonto wird nicht automatisch gekündigt, wenn du die Altersgrenze erreichst oder deine Ausbildung beendest. Stattdessen wandelt die Bank es in ein reguläres Girokonto um – oft ohne explizite Information an dich.

Diese Umwandlung kann teuer werden. Plötzlich fallen möglicherweise Kontoführungsgebühren an und auch für die Girocard können jährliche Kosten entstehen. Informiere dich daher rechtzeitig über die Konditionen des Folgekontos. Manchmal lohnt sich ein Wechsel zu einer anderen Bank mit besseren Konditionen für junge Erwachsene.

Häufig gestellte Fragen zum Jugendkonto

Ab welchem Alter kann ich ein Jugendkonto eröffnen?

Das Mindestalter für ein Jugendkonto variiert je nach Bank zwischen sieben und 18 Jahren. Die Commerzbank bietet ihr StartKonto bereits ab sieben Jahren an, während andere Institute erst ab zwölf oder sogar 18 Jahren Konten für Jugendliche anbieten.

Kostet ein Jugendkonto wirklich nichts?

Die Kontoführung ist bei Jugendkonten grundsätzlich kostenfrei. Gebühren können jedoch für Zusatzleistungen wie individuell gestaltete Bankkarten, postalische Kontoauszüge oder Bargeldabhebungen an fremden Geldautomaten anfallen – letztere kosten bis zu fünf Euro pro Transaktion.

Brauche ich die Erlaubnis meiner Eltern für ein Jugendkonto?

Wenn du noch nicht volljährig bist, benötigst du zwingend das Einverständnis deiner Eltern oder Erziehungsberechtigten. Sie müssen den Kontoeröffnungsantrag mit unterschreiben und sich mit ihrem Personalausweis oder Reisepass legitimieren.

Bis zu welchem Alter kann ich mein Jugendkonto nutzen?

Die maximale Altersgrenze liegt je nach Bank zwischen 18 und 27 Jahren. Bei Nachweis eines Universitätsbesuchs verlängern manche Institute die Nutzung bis zum 30. Lebensjahr, danach erfolgt automatisch die Umwandlung in ein reguläres Girokonto.

Kann ich mit meinem Jugendkonto ins Minus gehen?

Nein, eine Kontoüberziehung ist bei Jugendkonten ausgeschlossen. Das Konto funktioniert rein guthabenbasiert, wodurch du nur über das Geld verfügen kannst, das tatsächlich vorhanden ist – eine Verschuldung ist damit unmöglich.

Bekomme ich eine echte Bankkarte zum Jugendkonto?

Ja, du erhältst eine aufladbare Debitkarte, mit der du bargeldlos bezahlen und Geld abheben kannst. Die Karte ist in der Regel kostenfrei und ermöglicht bei vielen Anbietern auch kontaktloses Bezahlen.

Werden die Zinsen auf meinem Jugendkonto versteuert?

Grundsätzlich sind Zinserträge steuerpflichtig, weshalb bei der Kontoeröffnung die Steuer-Identifikationsnummer angegeben werden muss. Allerdings gilt der Sparerpauschbetrag, wodurch Zinsen bis zu einer bestimmten Höhe steuerfrei bleiben.

Was passiert mit meinem Jugendkonto nach der Ausbildung?

Nach Beendigung der Ausbildung oder Erreichen der Altersgrenze wandelt die Bank dein Jugendkonto automatisch in ein normales Girokonto um. Ab diesem Zeitpunkt können Kontoführungsgebühren und Kosten für die Girocard anfallen.